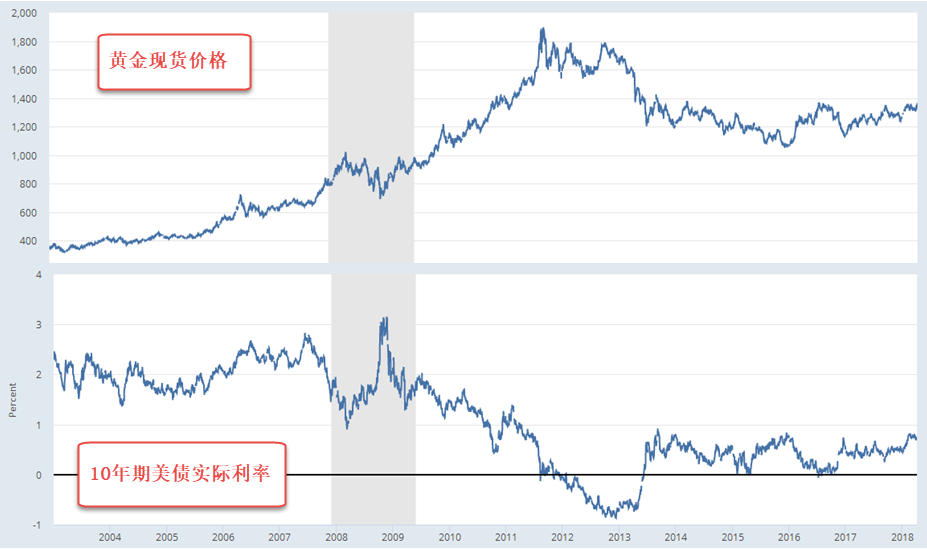

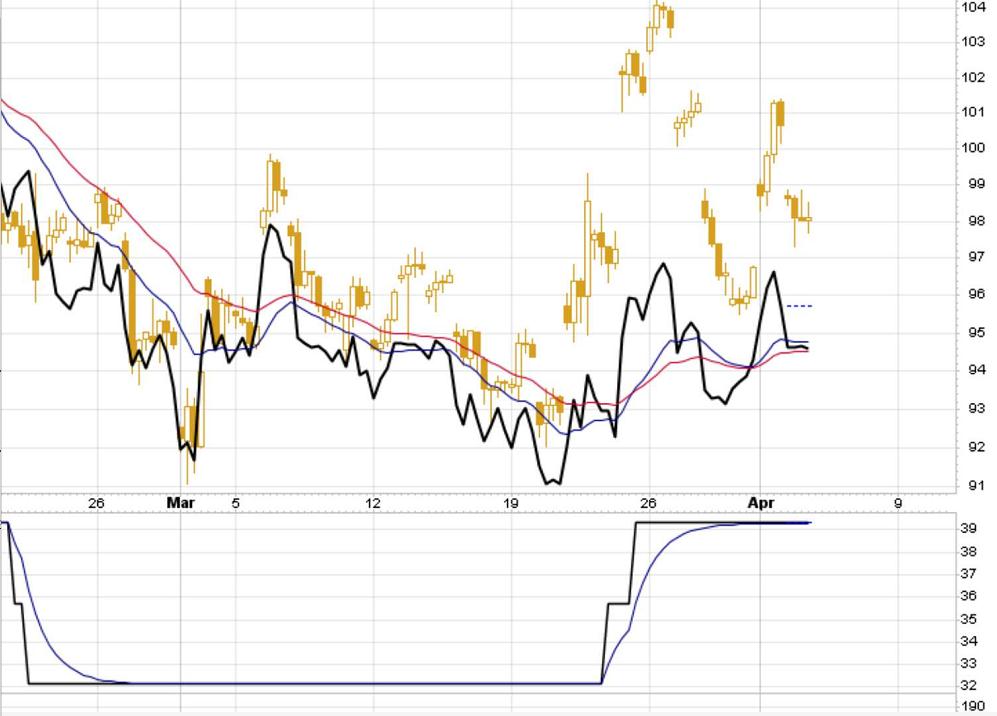

(图1——CME黄金日线图) 黄金的日线图显示金价一直受到各种支撑,而月线图上的北美金矿企业波动率则显示出目前与2013年以前一样,买盘的力道大于卖盘的力道。

(图1——CME黄金日线图) 黄金的日线图显示金价一直受到各种支撑,而月线图上的北美金矿企业波动率则显示出目前与2013年以前一样,买盘的力道大于卖盘的力道。 (图2——北美金矿企业波动率) 后市黄金的价格上涨才是主要趋势,任何形式的下跌都是洗盘,毕竟,常年习惯开车坐车的主力哪能给散户去抬轿子?所以,从交易的角度而言,现在的难点的不是方向的选择,而是对于回撤的处理。一旦价格出现下跌,你是投机空一把,还是减仓,还是逆势加仓?保守的可能看对了趋势没赚钱,辜负了10年一遇的大行情;激进的可能会倒在1949年9月30日的晚上,没有看到全国解放的那一天。

(图2——北美金矿企业波动率) 后市黄金的价格上涨才是主要趋势,任何形式的下跌都是洗盘,毕竟,常年习惯开车坐车的主力哪能给散户去抬轿子?所以,从交易的角度而言,现在的难点的不是方向的选择,而是对于回撤的处理。一旦价格出现下跌,你是投机空一把,还是减仓,还是逆势加仓?保守的可能看对了趋势没赚钱,辜负了10年一遇的大行情;激进的可能会倒在1949年9月30日的晚上,没有看到全国解放的那一天。

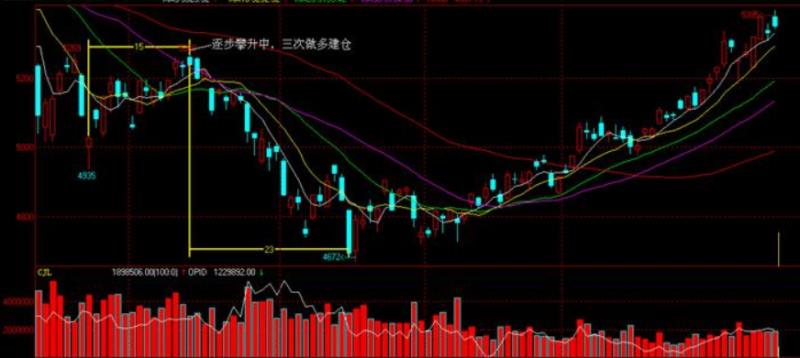

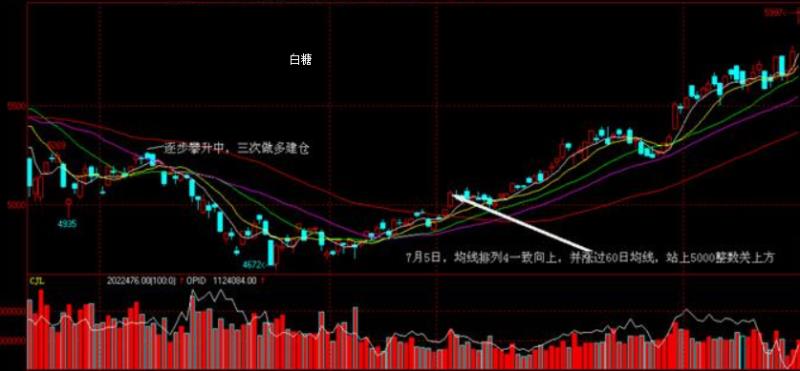

白糖指数日线图所示,SR1101自2010年3月中旬~4月中旬,震荡攀升,在此期间财经资讯不断出现国际上原糖需求强劲的信息,诸如美国由于需求旺盛,增加原糖50万吨进口配额;俄罗斯由于需求旺盛,大幅降低原糖进口关税;巴基斯坦糖需求异常强劲…… 但是,根据上述基本面,白糖上涨行情呼之欲出,即将展开,不对!自3月中旬起上涨行情已经开始了。进场做多,逐步建仓。开仓买入SR1101详情如下:3月25日开仓买入成交价5046 14:57分成交

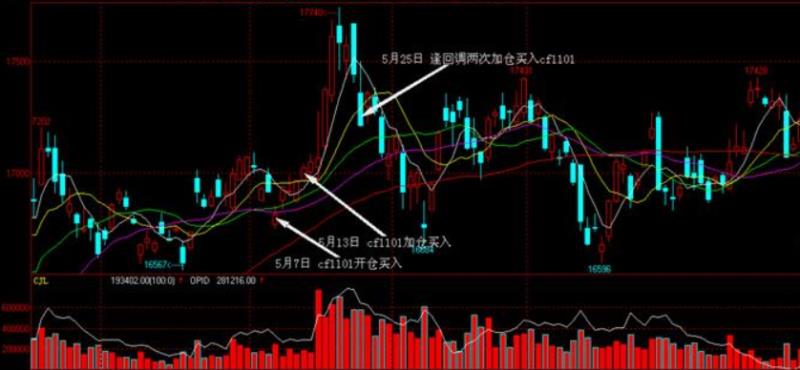

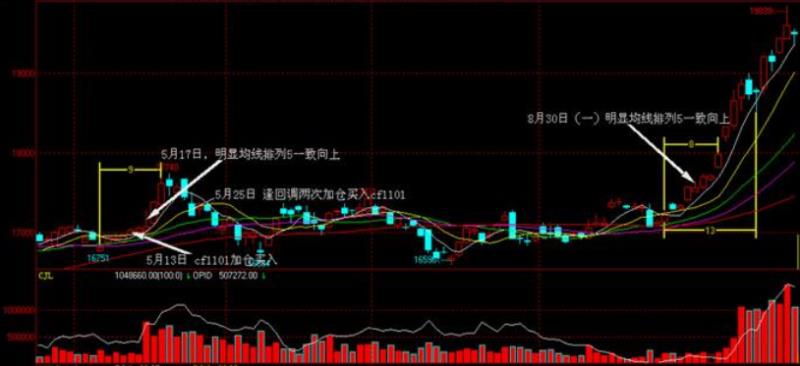

白糖指数日线图所示,SR1101自2010年3月中旬~4月中旬,震荡攀升,在此期间财经资讯不断出现国际上原糖需求强劲的信息,诸如美国由于需求旺盛,增加原糖50万吨进口配额;俄罗斯由于需求旺盛,大幅降低原糖进口关税;巴基斯坦糖需求异常强劲…… 但是,根据上述基本面,白糖上涨行情呼之欲出,即将展开,不对!自3月中旬起上涨行情已经开始了。进场做多,逐步建仓。开仓买入SR1101详情如下:3月25日开仓买入成交价5046 14:57分成交 但是很多事与愿违,行情并没有预期上涨,而是继续下跌,无奈只好极不情愿小亏平仓出局,图3郑棉指数日线图所示。随后60多个交易日,三个月的时间棉花一直处于宽幅横盘震荡的行情。继续重仓持有棉花多单,肯定忍受不了上上下下震荡的颠簸。 故事已经讲到这里,咱们开始认真总结一下;基本面到底与技术面怎么样结合的? 从上述例一白糖、例二棉花;两个例中,白糖主产区云南、广西遭遇秋冬春连旱,减产已成定局,以及国际上糖需求旺盛的强劲基本面;而棉花本来2009年减产,使国内棉花供应缺口达到500多万吨,2010年棉花播种期间,主产区新疆遭受冰雪灾害,供不应求的程度更加严峻,加上印度暂停棉花出口,更是加剧了棉花供需矛盾。这些都决定了白糖、棉花体现在期货市场的价格大幅上涨的基本基础,但什么时候启动呢?这就需要技术分析来揭示,来给出答案了。2010年3月25日、4月9日两次开仓买入SR1101以及5月7日、13日两次开仓买入CF1101。 如果站在5~13个交易日这样时间段交易层次,那时正确的,但差错在于你的持仓预期值不是这一层次的,如预期值是这一层次,那还会4月14日再次买入SR1101,5月25日两次加仓买入CF1101吗?那还需要那样周密细致地做基本面分析吗?持仓的预期值绝对是大波段中期以上的行情。 如果持仓的预期值是大波段中期以上的行情,那么这两次进场做多糖、棉花的买入点,就缺少技术层面的支持。 而且从商品期货交易按时间段来划分,分为三个层次,1~3个交易日短线交易,含日内短线交易,该层次交易不需要任何基本面分析;5~13个交易日,多为宽幅震荡的行情,该层次交易以技术分析为主; 第三层次,中线以上的波段行情,要对基本面进行周密细致地分析,靠基本面分析把握预测大势,依据该层次的技术分析来把握进场的时机。 给大家根据两个例子(故事)的综合总结一下:还拿做多白糖、棉花例子来说,三次开仓买入SR1101,完全缺少技术层面的支持,也就是说在技术层面没有理由,参看图2白糖指数日线图;5月7日、13日开仓买入CF1101,随后形成了均线正排列一直向上的技术图形。 或者说这两次做多得到了技术层面的支持,参看图3郑棉指数日线图,由此完全有理由预期与棉花基本面相称的大行情已经展开了。但事实上盼望的大行情延迟了近三个月的时间才开始。 故事(举例中)有下单的测试,咱们现在开始在细分一下,大家就会一目了然,很多的时候信息都是待后很多很多,真正的信息很多时候看到的都是不知道几手了。 5月7日、13日开仓买入CF1101,随后5月14日就形成了5条均线正排列一致向上的技术图形,或者说这两次做多得到了技术层面的支持,由此完全有理由预期与棉花基本面相称的大行情已经展开了。 但预期的上涨大行情并没有出现,原因何在?从图中郑棉指数日线图是图3往后的延伸图。5月7日、13日开仓买入CF1101,5月7日~19日9个交易日出现了一波上涨行情,在此期间形成了均线排列5一致向上,这是中线以上行情的做多技术图形,或做多信号,但上涨行情并没有持续。 5月7日~19日9个交易日棉花上涨期间,其他商品品种的走势完全背离,胶、铜、锌、豆油、塑料、PTA、白糖等都是处于中期下跌的过程中。 俗话说:一花盛开不是春,在其它大多数商品都处于下跌时,棉花一枝独秀展开大幅上涨的行情是不可能的。这也是前面所阐述的商品的涨跌其背离分化和趋向同步一致理论。 时间往后推迟三个月,8月下旬,棉花在经过了三个月的震荡横盘之后,再次出现了5条均线排列一致向上的技术图形,从图郑棉指数日线图所示,8月30日(周一)均线排列5一致向上非常明显。 8月24日~9月2日8个交易日棉花这一波上涨期间,我们再来看看其它商品品种的走势,胶、铜、白糖、锌等已处于上涨过程当中,豆油、塑料、PTA已走出震荡横盘转向震荡上涨。这说明整个商品市场牛市上涨的春天早已到来,正处于春夏之交,迈向夏天了。 在此外部环境里,在其他整个商品品种同步上涨共振之中,棉花减产再遇冰雪灾害,供需缺口进一步扩大,供不应求的矛盾更加尖锐这样强劲的基本面,被市场多头力量充分利用、充分发挥,棉花的上涨行情牛气冲天,自8月下旬起,一口气涨了三个多月。 更深一步讲解:对于以上的例子(故事中),咱们已全面的回味一次,看字间中关键的内容了。

但是很多事与愿违,行情并没有预期上涨,而是继续下跌,无奈只好极不情愿小亏平仓出局,图3郑棉指数日线图所示。随后60多个交易日,三个月的时间棉花一直处于宽幅横盘震荡的行情。继续重仓持有棉花多单,肯定忍受不了上上下下震荡的颠簸。 故事已经讲到这里,咱们开始认真总结一下;基本面到底与技术面怎么样结合的? 从上述例一白糖、例二棉花;两个例中,白糖主产区云南、广西遭遇秋冬春连旱,减产已成定局,以及国际上糖需求旺盛的强劲基本面;而棉花本来2009年减产,使国内棉花供应缺口达到500多万吨,2010年棉花播种期间,主产区新疆遭受冰雪灾害,供不应求的程度更加严峻,加上印度暂停棉花出口,更是加剧了棉花供需矛盾。这些都决定了白糖、棉花体现在期货市场的价格大幅上涨的基本基础,但什么时候启动呢?这就需要技术分析来揭示,来给出答案了。2010年3月25日、4月9日两次开仓买入SR1101以及5月7日、13日两次开仓买入CF1101。 如果站在5~13个交易日这样时间段交易层次,那时正确的,但差错在于你的持仓预期值不是这一层次的,如预期值是这一层次,那还会4月14日再次买入SR1101,5月25日两次加仓买入CF1101吗?那还需要那样周密细致地做基本面分析吗?持仓的预期值绝对是大波段中期以上的行情。 如果持仓的预期值是大波段中期以上的行情,那么这两次进场做多糖、棉花的买入点,就缺少技术层面的支持。 而且从商品期货交易按时间段来划分,分为三个层次,1~3个交易日短线交易,含日内短线交易,该层次交易不需要任何基本面分析;5~13个交易日,多为宽幅震荡的行情,该层次交易以技术分析为主; 第三层次,中线以上的波段行情,要对基本面进行周密细致地分析,靠基本面分析把握预测大势,依据该层次的技术分析来把握进场的时机。 给大家根据两个例子(故事)的综合总结一下:还拿做多白糖、棉花例子来说,三次开仓买入SR1101,完全缺少技术层面的支持,也就是说在技术层面没有理由,参看图2白糖指数日线图;5月7日、13日开仓买入CF1101,随后形成了均线正排列一直向上的技术图形。 或者说这两次做多得到了技术层面的支持,参看图3郑棉指数日线图,由此完全有理由预期与棉花基本面相称的大行情已经展开了。但事实上盼望的大行情延迟了近三个月的时间才开始。 故事(举例中)有下单的测试,咱们现在开始在细分一下,大家就会一目了然,很多的时候信息都是待后很多很多,真正的信息很多时候看到的都是不知道几手了。 5月7日、13日开仓买入CF1101,随后5月14日就形成了5条均线正排列一致向上的技术图形,或者说这两次做多得到了技术层面的支持,由此完全有理由预期与棉花基本面相称的大行情已经展开了。 但预期的上涨大行情并没有出现,原因何在?从图中郑棉指数日线图是图3往后的延伸图。5月7日、13日开仓买入CF1101,5月7日~19日9个交易日出现了一波上涨行情,在此期间形成了均线排列5一致向上,这是中线以上行情的做多技术图形,或做多信号,但上涨行情并没有持续。 5月7日~19日9个交易日棉花上涨期间,其他商品品种的走势完全背离,胶、铜、锌、豆油、塑料、PTA、白糖等都是处于中期下跌的过程中。 俗话说:一花盛开不是春,在其它大多数商品都处于下跌时,棉花一枝独秀展开大幅上涨的行情是不可能的。这也是前面所阐述的商品的涨跌其背离分化和趋向同步一致理论。 时间往后推迟三个月,8月下旬,棉花在经过了三个月的震荡横盘之后,再次出现了5条均线排列一致向上的技术图形,从图郑棉指数日线图所示,8月30日(周一)均线排列5一致向上非常明显。 8月24日~9月2日8个交易日棉花这一波上涨期间,我们再来看看其它商品品种的走势,胶、铜、白糖、锌等已处于上涨过程当中,豆油、塑料、PTA已走出震荡横盘转向震荡上涨。这说明整个商品市场牛市上涨的春天早已到来,正处于春夏之交,迈向夏天了。 在此外部环境里,在其他整个商品品种同步上涨共振之中,棉花减产再遇冰雪灾害,供需缺口进一步扩大,供不应求的矛盾更加尖锐这样强劲的基本面,被市场多头力量充分利用、充分发挥,棉花的上涨行情牛气冲天,自8月下旬起,一口气涨了三个多月。 更深一步讲解:对于以上的例子(故事中),咱们已全面的回味一次,看字间中关键的内容了。 白糖和棉花中基本面与技术面相结合来看;言归正传咱们继续。。。。。

白糖和棉花中基本面与技术面相结合来看;言归正传咱们继续。。。。。 2010年春,我国主要产糖区云南、广西大旱,遭遇了秋冬春连旱,糖减产已成定局,国际上糖需求旺盛,但什么时候展开预期的上涨行情,时间上伸缩度很大,还受到其它诸多方面的制约限制,或者还需要其它方面支持配合。这些方方面面需要借助技术分析才能掌握揭示出来的,所以说选择买卖时机必须依靠技术分析。 白糖指数大周期图是图2;往后的延伸图,3月25日、4月9日、4月14日三次开仓买入SR1101,期待出现中线以上的上涨行情,但事与愿违。原因就是在技术层面上,此处根本就没有中线做多的依据。 两类技术分析指标,相互印证,同时揭示出4月中旬商品期货市场即将展开中期的下跌行情。 但白糖供不应求强劲的基本面,何时体现出来呢?把握进场的时机关注哪类技术分析指标?具体来说在技术分析上何时给出中线的开仓信号? 2010年4月中旬,出现的这一波中期下跌的行情,整个商品期货市场大多数品种走势一致,同步下跌,形成共振。在此环境下,底部的形成就不可能类似于2009年国庆节时,螺纹钢、PTA、塑料三品种的单底“V”形态。那时三品种的走势与其他多数品种背离分化,进场时机依据,逆势权重分值抗衡于顺势权重分值临界点,既是开仓买入时机。 而整个商品期货市场大多数品种走势一致,同步下跌,形成共振状况下,底部呈单日反转,那是不可能的。 必须经过一段时间的横盘震荡行情,在此过程中,下跌惯性使然的空方动能慢慢消耗,做多动能慢慢积累。此时不用急于进场做多,过早开仓,不仅仅需要忍受上上下下的颠簸,更重要的是下跌是否结束还是个未知数。 当上涨的势头通过均线系统明显显示出来,均线排列4、或均线排列5一致向上时,即依据顺势权重分值2分或3分,作为中线进场做多的时机最为稳妥。《未完待续...》

2010年春,我国主要产糖区云南、广西大旱,遭遇了秋冬春连旱,糖减产已成定局,国际上糖需求旺盛,但什么时候展开预期的上涨行情,时间上伸缩度很大,还受到其它诸多方面的制约限制,或者还需要其它方面支持配合。这些方方面面需要借助技术分析才能掌握揭示出来的,所以说选择买卖时机必须依靠技术分析。 白糖指数大周期图是图2;往后的延伸图,3月25日、4月9日、4月14日三次开仓买入SR1101,期待出现中线以上的上涨行情,但事与愿违。原因就是在技术层面上,此处根本就没有中线做多的依据。 两类技术分析指标,相互印证,同时揭示出4月中旬商品期货市场即将展开中期的下跌行情。 但白糖供不应求强劲的基本面,何时体现出来呢?把握进场的时机关注哪类技术分析指标?具体来说在技术分析上何时给出中线的开仓信号? 2010年4月中旬,出现的这一波中期下跌的行情,整个商品期货市场大多数品种走势一致,同步下跌,形成共振。在此环境下,底部的形成就不可能类似于2009年国庆节时,螺纹钢、PTA、塑料三品种的单底“V”形态。那时三品种的走势与其他多数品种背离分化,进场时机依据,逆势权重分值抗衡于顺势权重分值临界点,既是开仓买入时机。 而整个商品期货市场大多数品种走势一致,同步下跌,形成共振状况下,底部呈单日反转,那是不可能的。 必须经过一段时间的横盘震荡行情,在此过程中,下跌惯性使然的空方动能慢慢消耗,做多动能慢慢积累。此时不用急于进场做多,过早开仓,不仅仅需要忍受上上下下的颠簸,更重要的是下跌是否结束还是个未知数。 当上涨的势头通过均线系统明显显示出来,均线排列4、或均线排列5一致向上时,即依据顺势权重分值2分或3分,作为中线进场做多的时机最为稳妥。《未完待续...》

暂无数据