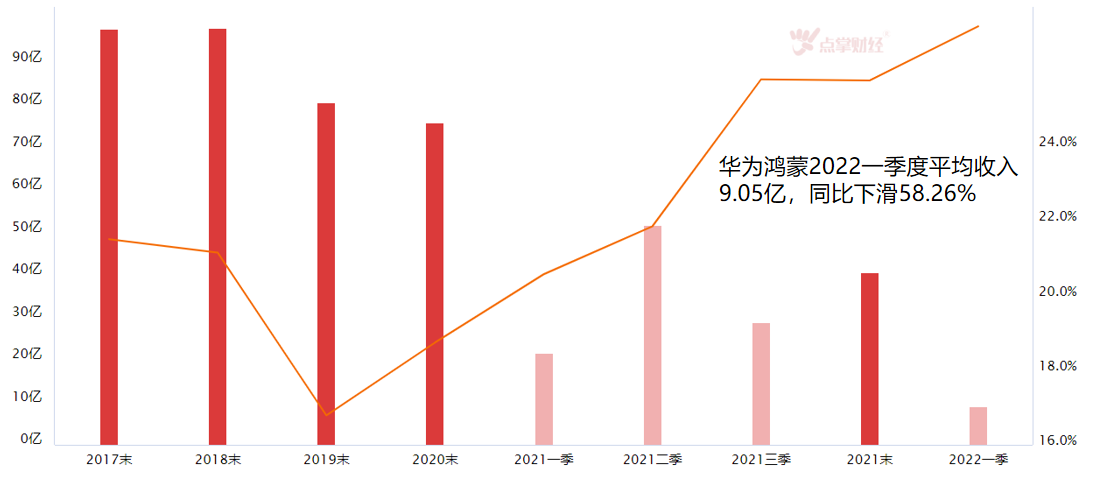

鸿蒙主题平均收入及毛利率来源:点掌财经从2017至今华为鸿蒙行业平均收入和毛利率变化可以明显看出,18年至今行业平均收入呈现明显下滑态势,至2022年一季度平均收入仍同比下滑58.26%,毛利率的提高并未改变行业订单萎缩现状;鸿蒙3.0发布固然表明国产操作系统的快速发展,但是行业反转时机还需等待。鸿蒙主题优选策略大数据计算,鸿蒙主题中5日20日线死叉对板块是有明显正影响;在过去五年中分别选取电力物联网板块中个股表现处于5日20日线金叉和死叉且按照股票评分从大到小选取3-5只股票为条件,选出来的个股大数据计算在短线回测持仓3天最优,具体数据如下图表:

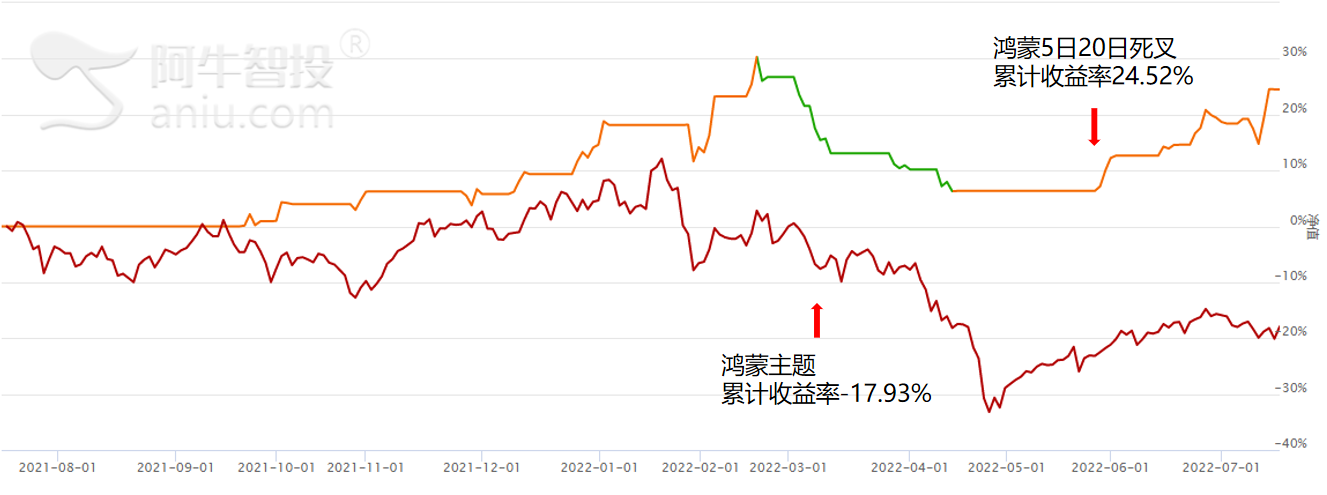

鸿蒙主题平均收入及毛利率来源:点掌财经从2017至今华为鸿蒙行业平均收入和毛利率变化可以明显看出,18年至今行业平均收入呈现明显下滑态势,至2022年一季度平均收入仍同比下滑58.26%,毛利率的提高并未改变行业订单萎缩现状;鸿蒙3.0发布固然表明国产操作系统的快速发展,但是行业反转时机还需等待。鸿蒙主题优选策略大数据计算,鸿蒙主题中5日20日线死叉对板块是有明显正影响;在过去五年中分别选取电力物联网板块中个股表现处于5日20日线金叉和死叉且按照股票评分从大到小选取3-5只股票为条件,选出来的个股大数据计算在短线回测持仓3天最优,具体数据如下图表: 5日20日线金叉死叉策略来源:阿牛智投对近一年的统计结果,可以看到采取5日20日线死叉策略累计收益率达到了24.52%,对比鸿蒙板块的-17.93%全程领先且回撤更小。综上,鸿蒙3.0发布带来的热度确实吸引了投资者很多眼球,但是行业目前订单萎缩的现状还未得到缓解,大家在二级市场还是等待为佳;至于5日20日线死叉策略在鸿蒙主题选出的个股有更好结果表明鸿蒙板块特性更多是倾向超跌后的低吸机会,贸然追涨很难战胜板块平均收益!免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。刘健 从业证书编号:A0460121030001,阿牛智投业务许可证:91370100724977116F 。

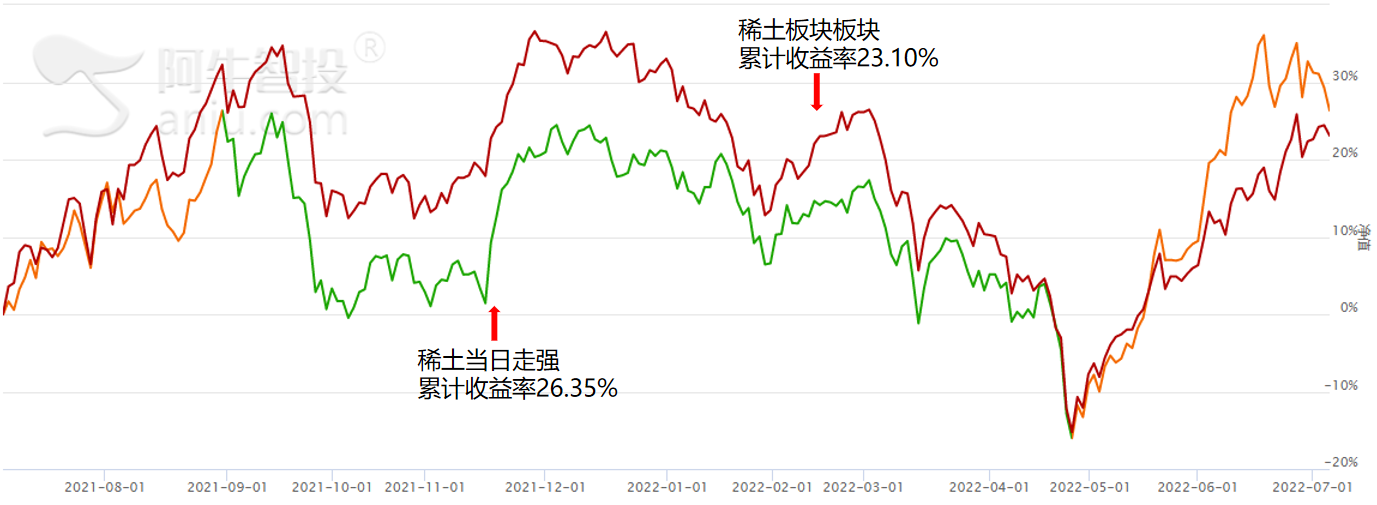

5日20日线金叉死叉策略来源:阿牛智投对近一年的统计结果,可以看到采取5日20日线死叉策略累计收益率达到了24.52%,对比鸿蒙板块的-17.93%全程领先且回撤更小。综上,鸿蒙3.0发布带来的热度确实吸引了投资者很多眼球,但是行业目前订单萎缩的现状还未得到缓解,大家在二级市场还是等待为佳;至于5日20日线死叉策略在鸿蒙主题选出的个股有更好结果表明鸿蒙板块特性更多是倾向超跌后的低吸机会,贸然追涨很难战胜板块平均收益!免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。刘健 从业证书编号:A0460121030001,阿牛智投业务许可证:91370100724977116F 。 当日走弱策略来源:阿牛智投数据统计,采取低吸股价当日走弱个股的策略过去一年累计收益率为26.35%,但是一年中大部分时段是跑输稀土永磁板块的。当日走强选取在稀土永磁板块当日走弱个股且按照股票评分从大到小选取3-5只股票为条件,通过大数据计算发现短线回测中持股3天效果最佳,大数据统计相关数值如下图表:

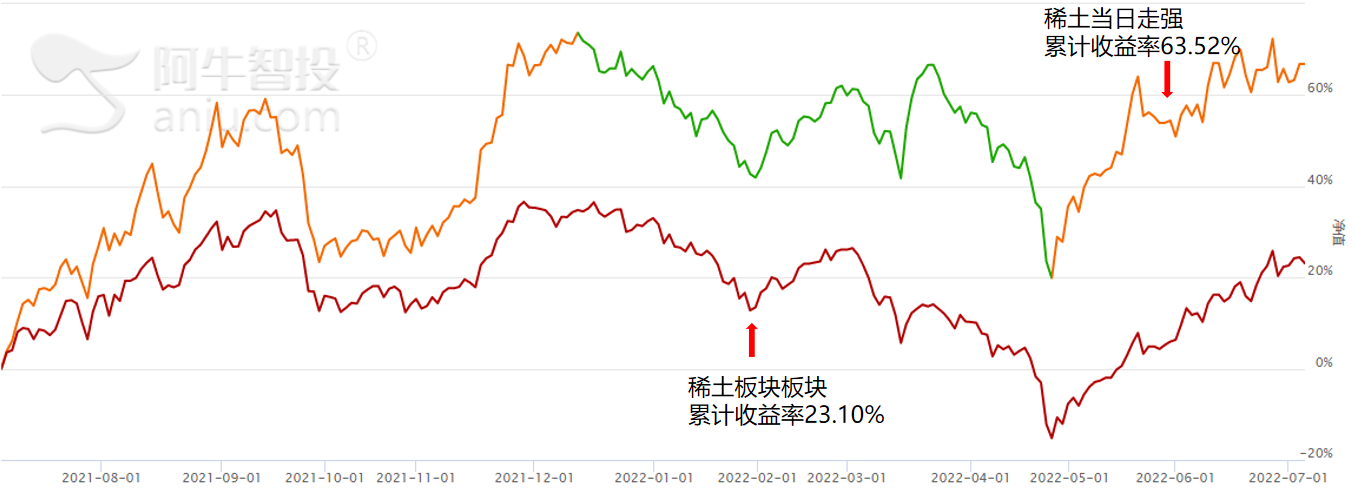

当日走弱策略来源:阿牛智投数据统计,采取低吸股价当日走弱个股的策略过去一年累计收益率为26.35%,但是一年中大部分时段是跑输稀土永磁板块的。当日走强选取在稀土永磁板块当日走弱个股且按照股票评分从大到小选取3-5只股票为条件,通过大数据计算发现短线回测中持股3天效果最佳,大数据统计相关数值如下图表: 当日走强策略来源:阿牛智投数据统计之前一年,采取股价当日走强个股的策略,累计收益率为63.52%,全程领先板块且远胜板块的累计收益率23.10%。综上,稀土永磁板块在过去一年呈现的特性是强者恒强,资金更容易聚焦当天涨幅大的个股,当日走弱的个股低吸效果明显不佳;所以投资者在如果想要从稀土永磁板块寻找机会,可以当日走强的个股,果断追涨在这个板块性价比更高,瞻前顾后或者畏手畏脚反而难得到好结果;究其原因稀土板块更多是游资热钱等引导走爆发题材,资金往往聚焦于强者,弱者很难吸引资金青睐。如您觉得文章您有帮助,欢迎下方留言!免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。

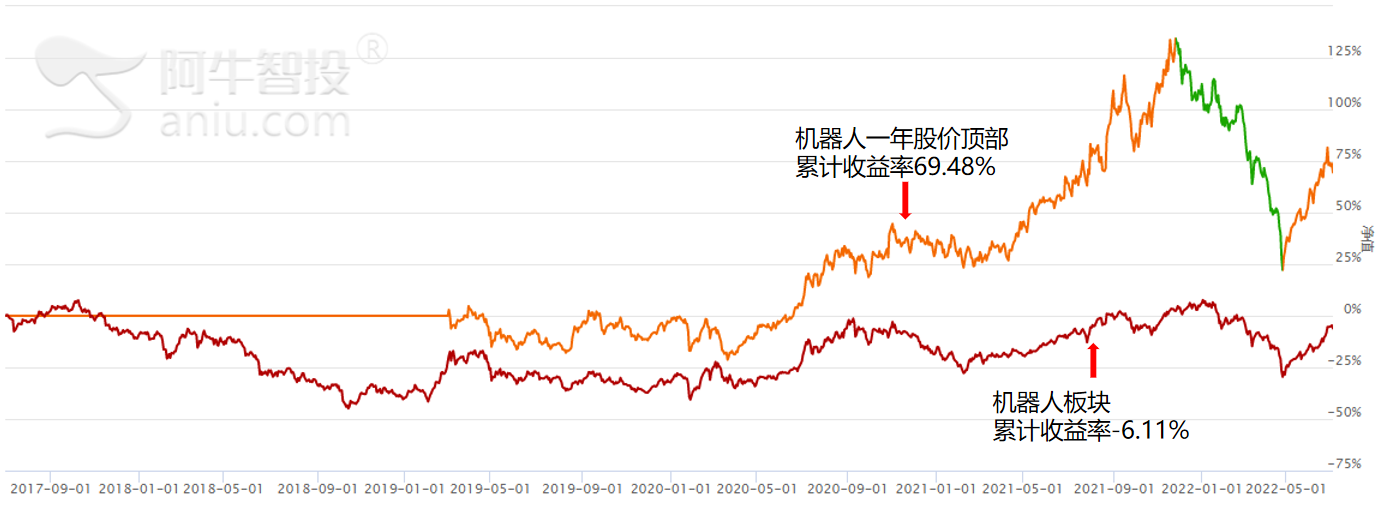

当日走强策略来源:阿牛智投数据统计之前一年,采取股价当日走强个股的策略,累计收益率为63.52%,全程领先板块且远胜板块的累计收益率23.10%。综上,稀土永磁板块在过去一年呈现的特性是强者恒强,资金更容易聚焦当天涨幅大的个股,当日走弱的个股低吸效果明显不佳;所以投资者在如果想要从稀土永磁板块寻找机会,可以当日走强的个股,果断追涨在这个板块性价比更高,瞻前顾后或者畏手畏脚反而难得到好结果;究其原因稀土板块更多是游资热钱等引导走爆发题材,资金往往聚焦于强者,弱者很难吸引资金青睐。如您觉得文章您有帮助,欢迎下方留言!免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。 一年股价高位策略

来源:阿牛智投

过去5年数据统计,可以看到采取追涨股价处于一年顶部个股的策略,累计收益率为69.48%,大幅领先机器人板块累计收益率的-6.11%。

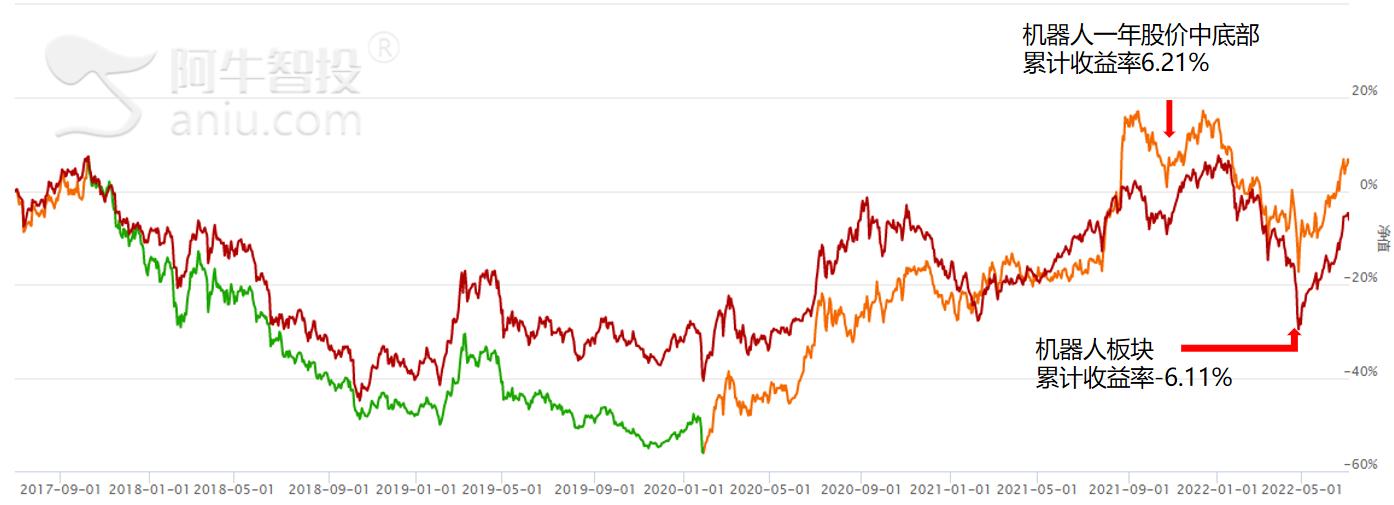

一年股价中底部

排除一年中股价顶部也就是选取一年股价中部和底部的个股按照股票评分从大到小选取3-5只股票为条件,通过大数据计算发现周期回测中持股10月效果最佳,在大数据统计计算的具体相关数值如下图表:

一年股价高位策略

来源:阿牛智投

过去5年数据统计,可以看到采取追涨股价处于一年顶部个股的策略,累计收益率为69.48%,大幅领先机器人板块累计收益率的-6.11%。

一年股价中底部

排除一年中股价顶部也就是选取一年股价中部和底部的个股按照股票评分从大到小选取3-5只股票为条件,通过大数据计算发现周期回测中持股10月效果最佳,在大数据统计计算的具体相关数值如下图表: 一年股价中底部策略

来源:阿牛智投

5年数据统计,采取股价处于一年中底部个股的策略,累计收益率为6.21%,且在大部分时间无法跑赢机器人板块。

综上,机器人板块在过去一年呈现的特性是强者恒强,弱者反而不受资金青睐,上涨后处于一年股价顶部的个股明显更受资金青睐,所以投资者在如果想要从机器人板块寻找机会,可以更多关注领先板块启动且处于高位的强势个股;究其原因机器人板块更多是走热点题材以游资热钱等引导为主,资金往往聚焦于强者,弱者很难吸引资金青睐。

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。

一年股价中底部策略

来源:阿牛智投

5年数据统计,采取股价处于一年中底部个股的策略,累计收益率为6.21%,且在大部分时间无法跑赢机器人板块。

综上,机器人板块在过去一年呈现的特性是强者恒强,弱者反而不受资金青睐,上涨后处于一年股价顶部的个股明显更受资金青睐,所以投资者在如果想要从机器人板块寻找机会,可以更多关注领先板块启动且处于高位的强势个股;究其原因机器人板块更多是走热点题材以游资热钱等引导为主,资金往往聚焦于强者,弱者很难吸引资金青睐。

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。

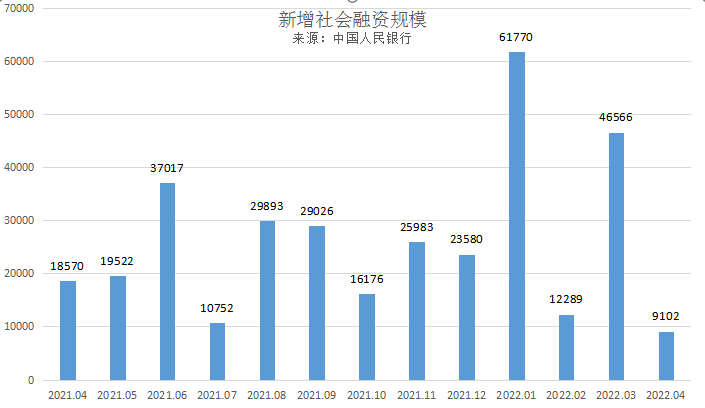

2021.04-2022.04新增社融规模

来源:中国人民银行

彭博此前预期4月新增社融规模为2.2万亿,其中核心分项,新增人民币贷款预期大概1.49万亿到1.53万亿;最终落地结果则是9102亿和6454亿。

在银行占大头的中国融资体系中,人民币贷款又拆解成了居民住房贷款、经营贷款、消费贷款等一系列分项,通过4月的数据可以直观的得出居民全面去杠杆的现象,居民房贷,经营贷皆负增长反应购房和消费意愿大幅下降的同时,个体工商户和小微企业遭受了明显的负面冲击。

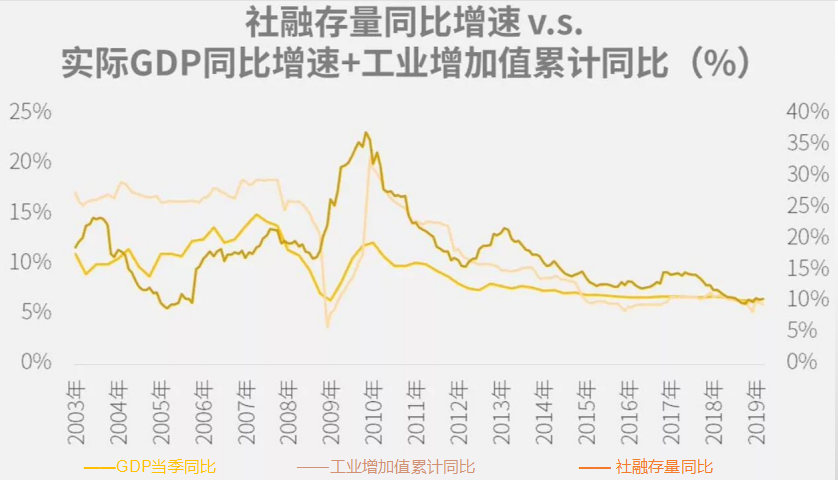

联系社融存量和GDP

一般来说,我们的社融数据更多是一个领先经济增长的指标,观察过去十几年的变化可以看到,2008年社融先于GDP见底转向,2010年又领先GDP见顶转向。

具体相关数值如下图表:

2021.04-2022.04新增社融规模

来源:中国人民银行

彭博此前预期4月新增社融规模为2.2万亿,其中核心分项,新增人民币贷款预期大概1.49万亿到1.53万亿;最终落地结果则是9102亿和6454亿。

在银行占大头的中国融资体系中,人民币贷款又拆解成了居民住房贷款、经营贷款、消费贷款等一系列分项,通过4月的数据可以直观的得出居民全面去杠杆的现象,居民房贷,经营贷皆负增长反应购房和消费意愿大幅下降的同时,个体工商户和小微企业遭受了明显的负面冲击。

联系社融存量和GDP

一般来说,我们的社融数据更多是一个领先经济增长的指标,观察过去十几年的变化可以看到,2008年社融先于GDP见底转向,2010年又领先GDP见顶转向。

具体相关数值如下图表:

2003-2019年社融/GDP/工业增加值同比变化

来源:万得资讯

不过近些年全球大放水带来的货币宽裕承担大幅提高,实体经济也出现一定技术升级难题,融资对实体经济的帮助明显出现了边际递减,对社会经济增长的领先预警作用也在下降。3月天量社融规模增量的背景下,居民住户的贷款额度依然出现同比逾20%的下滑;到了4月更是下滑明显。

央行数据“1-4月企业贷款利率为4.39%同比下降0.25%,保持在有统计记录以来的低位。”利率这么低,企业和居民依然管住手脚不愿意借钱。固然有疫情对实体经济的影响,但企业和居民融资需求下降也是不争的事实。

综上,一季度的天量社融尤其是其中委托贷款和信托贷款规模的增加似乎暗示过去几年的强金融监管悄然出现了放松,但4月的社融规模结果立刻给大家泼了盆冷水。在目前经济环境前所未有之复杂的今天,各类整合型数据不再像过去和经济环境有明显的相关性,我们需要更注重拆解后的各分项数据的变化,通过4月社融分项的观察,可以判断目前消费和小微企业还未迎来融资层面的反转信号。

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460121030001,阿牛智投业务许可证:91370100724977116F 。

2003-2019年社融/GDP/工业增加值同比变化

来源:万得资讯

不过近些年全球大放水带来的货币宽裕承担大幅提高,实体经济也出现一定技术升级难题,融资对实体经济的帮助明显出现了边际递减,对社会经济增长的领先预警作用也在下降。3月天量社融规模增量的背景下,居民住户的贷款额度依然出现同比逾20%的下滑;到了4月更是下滑明显。

央行数据“1-4月企业贷款利率为4.39%同比下降0.25%,保持在有统计记录以来的低位。”利率这么低,企业和居民依然管住手脚不愿意借钱。固然有疫情对实体经济的影响,但企业和居民融资需求下降也是不争的事实。

综上,一季度的天量社融尤其是其中委托贷款和信托贷款规模的增加似乎暗示过去几年的强金融监管悄然出现了放松,但4月的社融规模结果立刻给大家泼了盆冷水。在目前经济环境前所未有之复杂的今天,各类整合型数据不再像过去和经济环境有明显的相关性,我们需要更注重拆解后的各分项数据的变化,通过4月社融分项的观察,可以判断目前消费和小微企业还未迎来融资层面的反转信号。

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460121030001,阿牛智投业务许可证:91370100724977116F 。

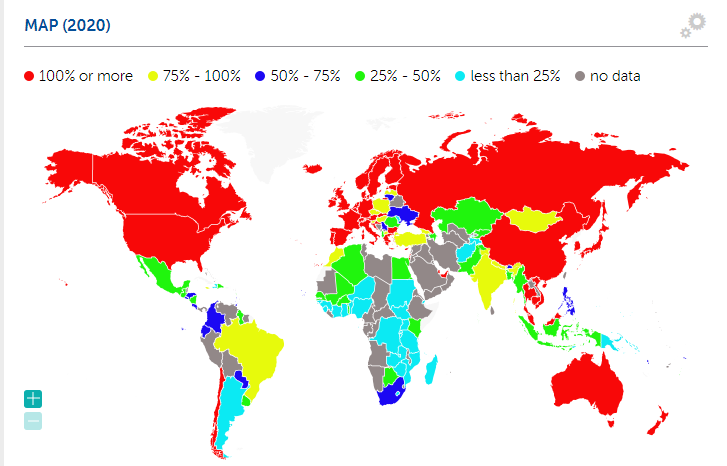

2020截止全球经济体债务占GDP比例

来源:国际货币基金组织

相比1979年保罗沃尔克上任伊始,此时的全球经济体债务已经不可同日而语,当前全球通胀高企,美联储货币政策加速收紧的情况下,对于背负高额债务的经济体来说,债务违约的风险大大提高。

而美国虽然债务规模全球第一,但是因为美元霸权的存在,美国的债务风险抵抗力相比其他经济体抗风险能力更强,所以美联储更容易选择采取加速收紧的货币政策。

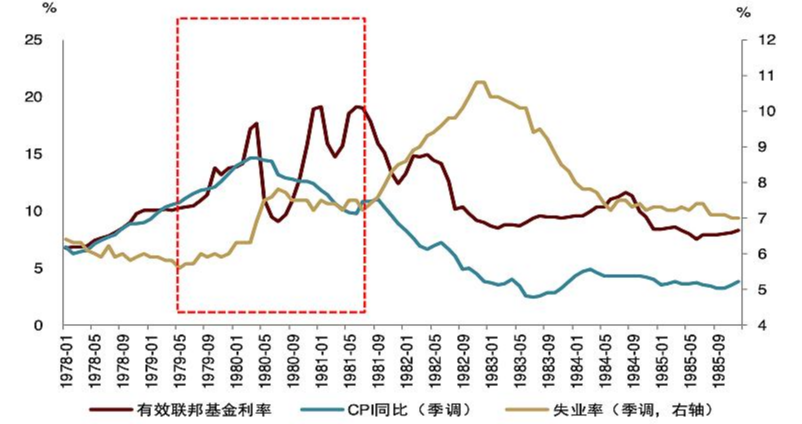

相似环境CPI和利率如何变化

1978-1980年代,通胀以及失业率不断上升的背景下,时任美联储主席保罗·沃尔克放弃前任优先控制失业率作为首要目标而采取降低联邦基金利率的方案,而采取了控制通胀为首要目标进行快速收紧的货币政策将联邦基金利率提高至20%,虽然失业率出现一定上升,但是通胀情况得到了控制,事后业内评价也认可保罗·沃尔克方案的正确性。具体相关数值如下图表:

2020截止全球经济体债务占GDP比例

来源:国际货币基金组织

相比1979年保罗沃尔克上任伊始,此时的全球经济体债务已经不可同日而语,当前全球通胀高企,美联储货币政策加速收紧的情况下,对于背负高额债务的经济体来说,债务违约的风险大大提高。

而美国虽然债务规模全球第一,但是因为美元霸权的存在,美国的债务风险抵抗力相比其他经济体抗风险能力更强,所以美联储更容易选择采取加速收紧的货币政策。

相似环境CPI和利率如何变化

1978-1980年代,通胀以及失业率不断上升的背景下,时任美联储主席保罗·沃尔克放弃前任优先控制失业率作为首要目标而采取降低联邦基金利率的方案,而采取了控制通胀为首要目标进行快速收紧的货币政策将联邦基金利率提高至20%,虽然失业率出现一定上升,但是通胀情况得到了控制,事后业内评价也认可保罗·沃尔克方案的正确性。具体相关数值如下图表:

1978-1985年利率/CPI/失业率同比变化

来源:万得资讯

2021年通胀不断上升的背景参考1978年开始的大通胀背景是有很多相似之处的,参考历史上的成功案例,鲍威尔选择复制保罗·沃尔克的方案是有迹可循也是容易收到理想结果的。

综上,目前全球债务不断膨胀,各大经济体的债务违约风险不断累计,而美元作为霸权货币在目前全球化的经济中反而有更强的抵抗债务风险能力,美联储有足够的理由加速收紧货币政策,一旦某些经济体因为不断走强的美元出现崩溃的现象,反而会对美国的债务风险有所化解。

如今的CPI数据和失业率数据对比1978-1980时代虽然并非一致,但环境相似的如今鲍威尔大概率延续保罗·沃尔克时代的收紧政策,20%的利率看似遥不可及,但是并非毫无可能。

鲍威尔和布拉德的发言给6月75个基点的加息预期降低了不少可能性,但6月的货币政策50个基点,7月也是50个基点的呼声占据市场主要低位,2022最后大概落在2.50%-2.75%。今日篇幅有限,后期笔者再和大伙深度交流,欢迎点赞并转发!

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。

1978-1985年利率/CPI/失业率同比变化

来源:万得资讯

2021年通胀不断上升的背景参考1978年开始的大通胀背景是有很多相似之处的,参考历史上的成功案例,鲍威尔选择复制保罗·沃尔克的方案是有迹可循也是容易收到理想结果的。

综上,目前全球债务不断膨胀,各大经济体的债务违约风险不断累计,而美元作为霸权货币在目前全球化的经济中反而有更强的抵抗债务风险能力,美联储有足够的理由加速收紧货币政策,一旦某些经济体因为不断走强的美元出现崩溃的现象,反而会对美国的债务风险有所化解。

如今的CPI数据和失业率数据对比1978-1980时代虽然并非一致,但环境相似的如今鲍威尔大概率延续保罗·沃尔克时代的收紧政策,20%的利率看似遥不可及,但是并非毫无可能。

鲍威尔和布拉德的发言给6月75个基点的加息预期降低了不少可能性,但6月的货币政策50个基点,7月也是50个基点的呼声占据市场主要低位,2022最后大概落在2.50%-2.75%。今日篇幅有限,后期笔者再和大伙深度交流,欢迎点赞并转发!

免责声明:本文涉及到的股票、行业、市场及其他证券,仅供参考,不构成任何买卖建议,不承诺任何投资收益,投资风险自负!本人及公司不承担任何投资风险及责任!特此声明! 股市有风险,入市需谨慎。

刘健 从业证书编号:A0460622070001,阿牛智投业务许可证:91370100724977116F 。

暂无数据