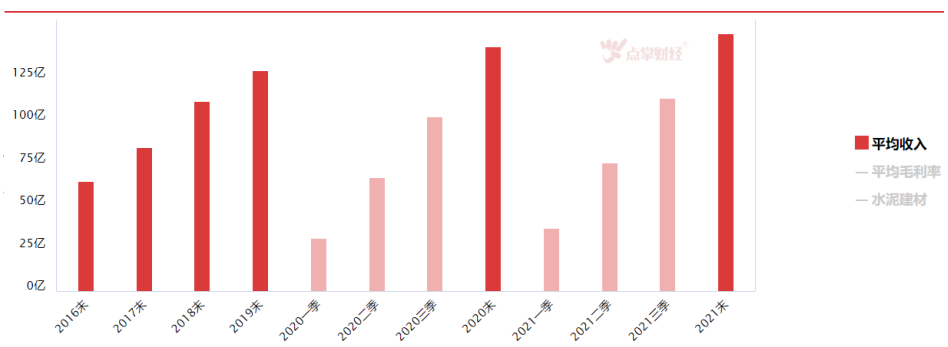

水泥板块收入变化图 在建工程一般代表的是一家企业或者一个行业扩张的意愿,若在建工程持续增长,代表相关企业正处于高景气状态扩张的意愿强烈,相反而行业处于下行周期扩张需求较低。阿牛智投大数据显示水泥建材板块平均在建工程8.51亿,同比上升21.90%。可见,水泥板块扩张意愿较强。数据来源:阿牛智投

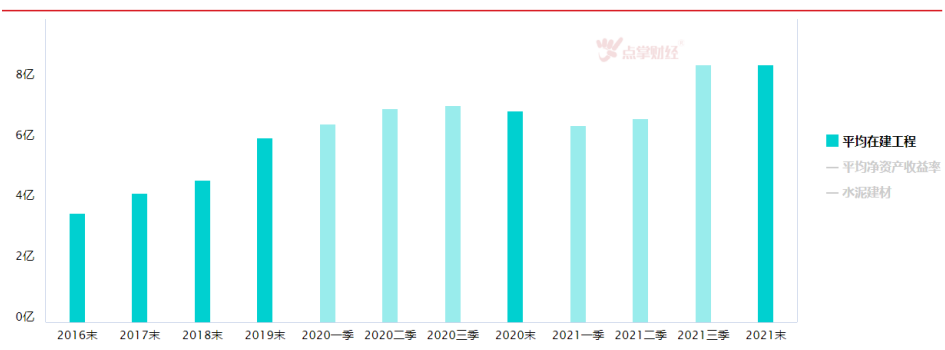

水泥板块收入变化图 在建工程一般代表的是一家企业或者一个行业扩张的意愿,若在建工程持续增长,代表相关企业正处于高景气状态扩张的意愿强烈,相反而行业处于下行周期扩张需求较低。阿牛智投大数据显示水泥建材板块平均在建工程8.51亿,同比上升21.90%。可见,水泥板块扩张意愿较强。数据来源:阿牛智投 水泥板块在建工程变化图 最后,再来看一下水泥板块目前的估值水平。阿牛智投大数据显示水泥建材板块当前市净率1.83, 长期市净率中位数2.21, 长期市净率当前分位24%。估值水平正处于近十年来较低分位,行业整体合理低估状态。数据来源:阿牛智投

水泥板块在建工程变化图 最后,再来看一下水泥板块目前的估值水平。阿牛智投大数据显示水泥建材板块当前市净率1.83, 长期市净率中位数2.21, 长期市净率当前分位24%。估值水平正处于近十年来较低分位,行业整体合理低估状态。数据来源:阿牛智投 水泥板块市净率变化图 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

水泥板块市净率变化图 笔者希望大家能动一动自己发财的小手,素质三连:“点赞、关注、转发”走一波。您的支持是笔者最大的动力!也可和笔者对当下市场的操作策略,选股逻辑进行互动和交流!文章中涉及到的个股仅供参考,并非推荐,请投资者注意投资风险。 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003  油气开采板块日K线图油气开发板块目前估值较低 由于2020年初疫情影响,全球经济活动一度出现停滞状态,这使得原油的需求出现急速的萎缩,国际油价呈现断崖式的下跌,由于储油的成本原因,甚至一度出现负值的原油期货价格。为了降低产油导致亏损的扩大,部分石油公司减少勘探开发及开采的需求,以至于相关油气开发相关公司业务大幅萎缩,最终导致股价持续下跌。经过一段时间的上涨,目前油气板块估值还低不低呢?通过阿牛智投独家板块估值数据模型,当前油气开采行业市盈率中值24.22,长期市盈率中值中位数43.47, 长期市盈率中值当前分位6%,目前油气开采板块估值提升空间较大。资料来源:阿牛智投

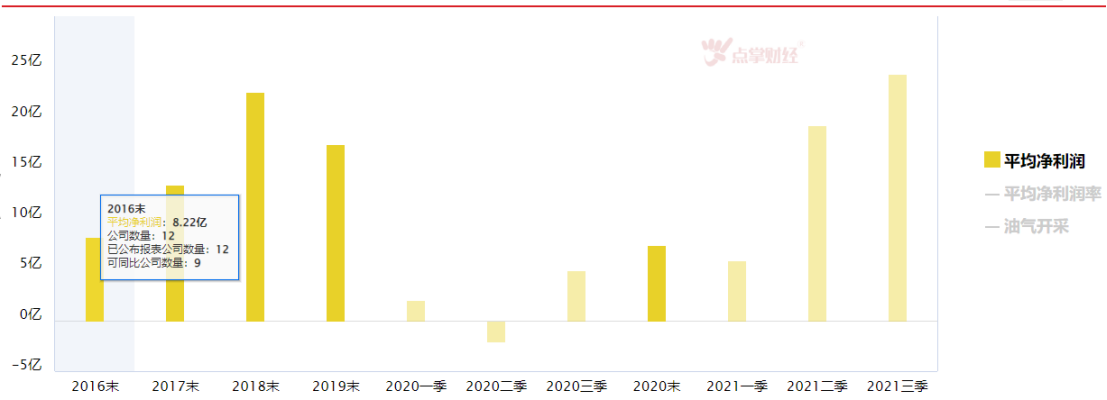

油气开采板块日K线图油气开发板块目前估值较低 由于2020年初疫情影响,全球经济活动一度出现停滞状态,这使得原油的需求出现急速的萎缩,国际油价呈现断崖式的下跌,由于储油的成本原因,甚至一度出现负值的原油期货价格。为了降低产油导致亏损的扩大,部分石油公司减少勘探开发及开采的需求,以至于相关油气开发相关公司业务大幅萎缩,最终导致股价持续下跌。经过一段时间的上涨,目前油气板块估值还低不低呢?通过阿牛智投独家板块估值数据模型,当前油气开采行业市盈率中值24.22,长期市盈率中值中位数43.47, 长期市盈率中值当前分位6%,目前油气开采板块估值提升空间较大。资料来源:阿牛智投 油气开采板块市盈率变化图 随着国际油价的持续反弹,每当油价已提升至石油公司开采成本之上,石油公司逐渐恢复量产的意愿持续增强,也为相关油气开采公司业绩增长提供了保障。通过阿牛智投独家板块平均利润数据模型,当前油气开采板块21Q3平均净利润24.30亿,同比上升393.67%;平均净利润率3.55%,同比上升338.27%,可见油气开采行业持续高景气。资料来源:阿牛智投

油气开采板块市盈率变化图 随着国际油价的持续反弹,每当油价已提升至石油公司开采成本之上,石油公司逐渐恢复量产的意愿持续增强,也为相关油气开采公司业绩增长提供了保障。通过阿牛智投独家板块平均利润数据模型,当前油气开采板块21Q3平均净利润24.30亿,同比上升393.67%;平均净利润率3.55%,同比上升338.27%,可见油气开采行业持续高景气。资料来源:阿牛智投 油气开采板块净利润变化图 结语 综上所述,目前油气开采板块整体估值处于合理偏低水平,而板块整体盈利能力也随着石油公司复产不断提升,叠加中期需强供弱的格局,油价有望持续获得支撑从而带动油气开采板块的需求,值得大家中长期关注。 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

油气开采板块净利润变化图 结语 综上所述,目前油气开采板块整体估值处于合理偏低水平,而板块整体盈利能力也随着石油公司复产不断提升,叠加中期需强供弱的格局,油价有望持续获得支撑从而带动油气开采板块的需求,值得大家中长期关注。 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003  本周板块涨跌幅变化 下周盘面展望及操作策略 上文中笔者提到:市场已经进入全面反弹上行周期,但方向的选择尤为重要,特别是寻求契合当下风格最重要。操作上,因为接下去春季行情主线仍将会由价值风格引领,题材概念零星穿插会有超跌反弹,但很难形成去年那样的趋势性机会。板块方面,笔者认为低估蓝筹将会成为市场春季行情的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险及大基建相关的行业以及二线周期类蓝筹品种如钢铁、有色、水泥等一起做好均衡配置;因为地缘政治冲突原因,目前还有一点确定性非常高,那就是能源类短期供需矛盾导致的涨价逻辑的相关品种一起做好投资组合及仓位管理。 大基建的逻辑在于:管理层再度提及要适度超前开展基础设施投资,力争在一季度形成更多实物工作量,有基础有条件、有信心有能力保持经济平稳健康可持续发展。所以大基建板块将会由需求拉动迎来一波中期向上周期。同时,也会拉动上游钢铁水泥的总体需求;能源类的逻辑在于,地缘政治冲突导致欧洲天然气价格大涨,带动相关替代能源的需求大幅提高,电力价格上行又传导到有色、化工等周期类品种的减产而引发价格上涨;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会。同时,它们符合价值低估蓝筹的春季行情主线风格,值得投资者逢低关注。资料来源:阿牛智投

本周板块涨跌幅变化 下周盘面展望及操作策略 上文中笔者提到:市场已经进入全面反弹上行周期,但方向的选择尤为重要,特别是寻求契合当下风格最重要。操作上,因为接下去春季行情主线仍将会由价值风格引领,题材概念零星穿插会有超跌反弹,但很难形成去年那样的趋势性机会。板块方面,笔者认为低估蓝筹将会成为市场春季行情的主线,所以可以重点关注有业绩支撑且估值明显低估的大金融:如银行、保险及大基建相关的行业以及二线周期类蓝筹品种如钢铁、有色、水泥等一起做好均衡配置;因为地缘政治冲突原因,目前还有一点确定性非常高,那就是能源类短期供需矛盾导致的涨价逻辑的相关品种一起做好投资组合及仓位管理。 大基建的逻辑在于:管理层再度提及要适度超前开展基础设施投资,力争在一季度形成更多实物工作量,有基础有条件、有信心有能力保持经济平稳健康可持续发展。所以大基建板块将会由需求拉动迎来一波中期向上周期。同时,也会拉动上游钢铁水泥的总体需求;能源类的逻辑在于,地缘政治冲突导致欧洲天然气价格大涨,带动相关替代能源的需求大幅提高,电力价格上行又传导到有色、化工等周期类品种的减产而引发价格上涨;金融蓝筹的逻辑在于:估值极其低估背景下,高位资金卖高买低寻求低位确定性的配置机会。同时,它们符合价值低估蓝筹的春季行情主线风格,值得投资者逢低关注。资料来源:阿牛智投 保险板块市净率估值图 感谢大家浏览到最后。最后,祝大家周末愉快! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

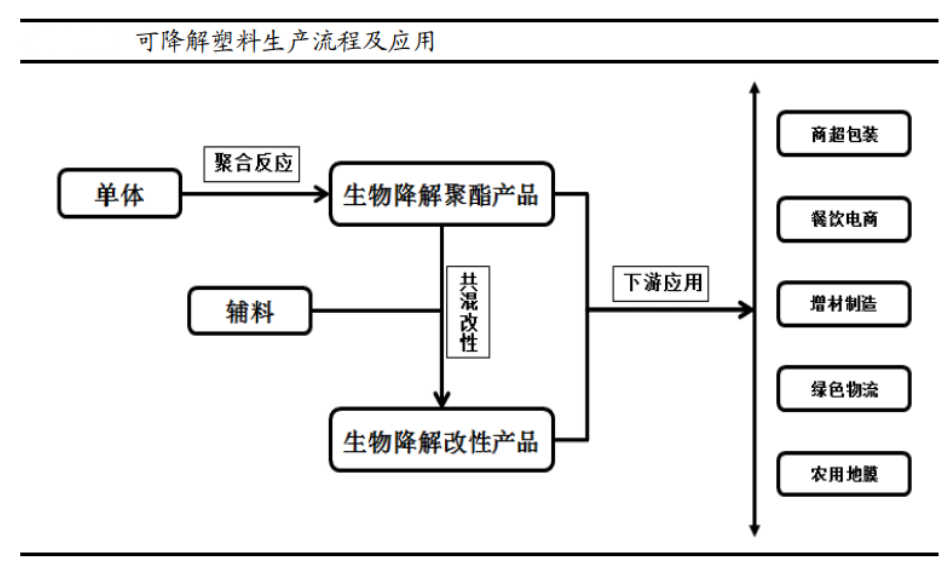

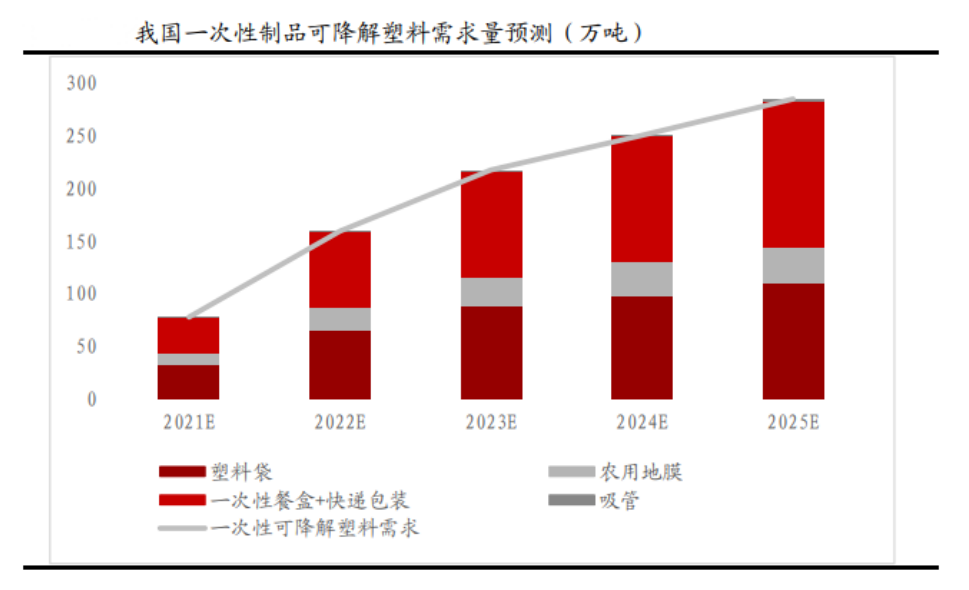

保险板块市净率估值图 感谢大家浏览到最后。最后,祝大家周末愉快! 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示: 本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003 资料来源:万联证券研究所 最强限塑令助力行业需求持续高景气。2020年1月,国家发改委联合生态环境部发布了《关于进一步加强塑料污染治理的意见》。《意见》中指出,限塑政策将分三阶段执行,要求到2020年在部分地区、部分领域率先开展部分塑料制品的销售和使用;到2022年一次性塑料制品消费量明显减少同时推广替代品;到2025年,我国塑料污染将得到有效控制。 考虑到我国正处于大力推广禁塑令阶段,不可降解一次性塑料的禁用将为其替代品创造巨大的上升空间,可降解塑料或将是所有替代品中最具发展潜力的。据智研咨询数据显示,2019年我国生物降解塑料需求量为52万吨,市场规模为61.47亿元。我们预计,到2025年限塑政策执行至第三阶段时,我国可降解塑料需求量将达到284万吨,届时我国可降解塑料市场规模有望达到400亿元左右。

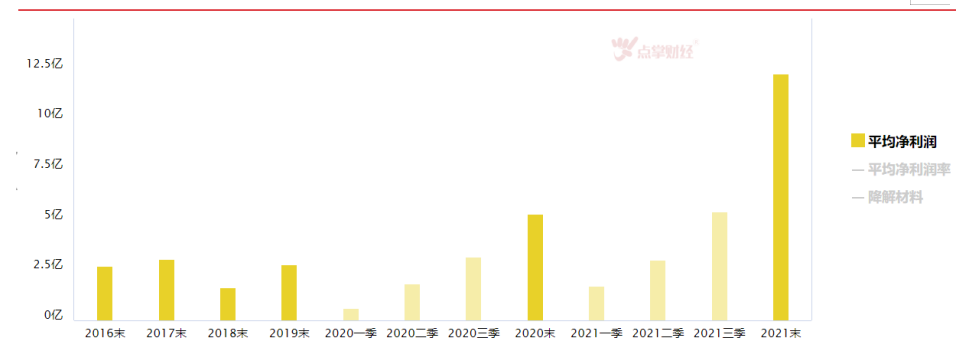

资料来源:万联证券研究所 最强限塑令助力行业需求持续高景气。2020年1月,国家发改委联合生态环境部发布了《关于进一步加强塑料污染治理的意见》。《意见》中指出,限塑政策将分三阶段执行,要求到2020年在部分地区、部分领域率先开展部分塑料制品的销售和使用;到2022年一次性塑料制品消费量明显减少同时推广替代品;到2025年,我国塑料污染将得到有效控制。 考虑到我国正处于大力推广禁塑令阶段,不可降解一次性塑料的禁用将为其替代品创造巨大的上升空间,可降解塑料或将是所有替代品中最具发展潜力的。据智研咨询数据显示,2019年我国生物降解塑料需求量为52万吨,市场规模为61.47亿元。我们预计,到2025年限塑政策执行至第三阶段时,我国可降解塑料需求量将达到284万吨,届时我国可降解塑料市场规模有望达到400亿元左右。  资料来源:万联证券研究所 可降解材料行业基本面情况 刚才笔者对可降解材料行业的发展情况及未来空间做了阐述,在绿色环保的大趋势下,相关“禁塑”的法规、政策密集出台,可降解塑料的需求快速提升,行业增长空间将继续扩大。那目前可降解材料板块基本面到底如何?是否同我们预期的那样行业发展情况良好呢? 通过阿牛智投大数据显示降解材料板块平均净利润12.27亿,同比上升132.01%,说明目前行业整体利润保持高速增长,整体处于高景气状态。数据来源:阿牛智投

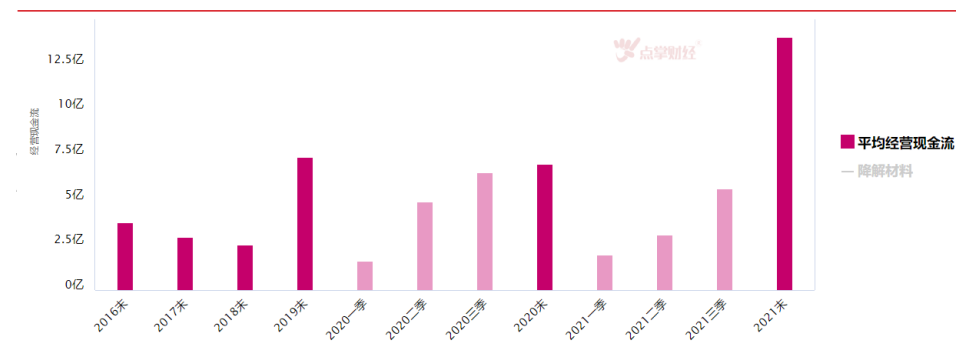

资料来源:万联证券研究所 可降解材料行业基本面情况 刚才笔者对可降解材料行业的发展情况及未来空间做了阐述,在绿色环保的大趋势下,相关“禁塑”的法规、政策密集出台,可降解塑料的需求快速提升,行业增长空间将继续扩大。那目前可降解材料板块基本面到底如何?是否同我们预期的那样行业发展情况良好呢? 通过阿牛智投大数据显示降解材料板块平均净利润12.27亿,同比上升132.01%,说明目前行业整体利润保持高速增长,整体处于高景气状态。数据来源:阿牛智投  我们再来看一下降解塑料板块盈利质量如何?阿牛智投大数据显示,降解材料板块21Q4平均经营现金流14.00亿,同比上升100.47%。说明整个行业在盈利能力快速增长的情况下,盈利质量同样持续向好。数据来源:阿牛智投

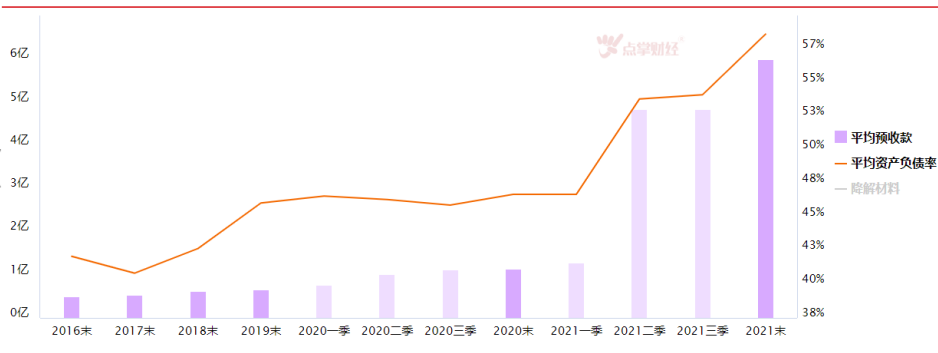

我们再来看一下降解塑料板块盈利质量如何?阿牛智投大数据显示,降解材料板块21Q4平均经营现金流14.00亿,同比上升100.47%。说明整个行业在盈利能力快速增长的情况下,盈利质量同样持续向好。数据来源:阿牛智投  净资产收益率是反映股东权益的收益水平,用以衡量公司运用自有资本的效率。一般而言,指标值越高,说明公司给投资者带来的收益越高。阿牛智投大数据显示降解材料板块平均预收账款5.99亿,同比上升424.51%;平均资产负债率58.61%,同比上升25.53%。可见,智能家居行业赚钱效率越来越高,为投资者带来的回报也在持续增长。数据来源:阿牛智投

净资产收益率是反映股东权益的收益水平,用以衡量公司运用自有资本的效率。一般而言,指标值越高,说明公司给投资者带来的收益越高。阿牛智投大数据显示降解材料板块平均预收账款5.99亿,同比上升424.51%;平均资产负债率58.61%,同比上升25.53%。可见,智能家居行业赚钱效率越来越高,为投资者带来的回报也在持续增长。数据来源:阿牛智投  最后,再看一下降解材料板块板块目前的估值水平。阿牛智投大数据显示降解材料板块当前市盈率15.80, 长期市盈率中位数36.33, 长期市盈率当前分位1%。从分位法来看,目前市盈率中值处于近10年最低分位区间,行业整体估值处于低估状态。 数据来源:阿牛智投

最后,再看一下降解材料板块板块目前的估值水平。阿牛智投大数据显示降解材料板块当前市盈率15.80, 长期市盈率中位数36.33, 长期市盈率当前分位1%。从分位法来看,目前市盈率中值处于近10年最低分位区间,行业整体估值处于低估状态。 数据来源:阿牛智投  结语 目前主流可降解塑料主要原材料为PLA和PBAT,国内可降解塑料相关上市公司主要包括:金发科技、金丹科技、瑞丰高材、华峰氨纶、彤程新材、恒力石化、万华化学等。短期内,在可降解塑料需求快速提升的情况下,供不应求的市场局面将保持,拥有可降解塑料原材料产能的生产企业仍将受益。 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

结语 目前主流可降解塑料主要原材料为PLA和PBAT,国内可降解塑料相关上市公司主要包括:金发科技、金丹科技、瑞丰高材、华峰氨纶、彤程新材、恒力石化、万华化学等。短期内,在可降解塑料需求快速提升的情况下,供不应求的市场局面将保持,拥有可降解塑料原材料产能的生产企业仍将受益。 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 风险提示:本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市走势的一种描述,不是推荐。阿牛智投不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。股市有风险,入市需谨慎。阿牛智投投资顾问:马敏 执业证书编号:A0460621050003

暂无数据