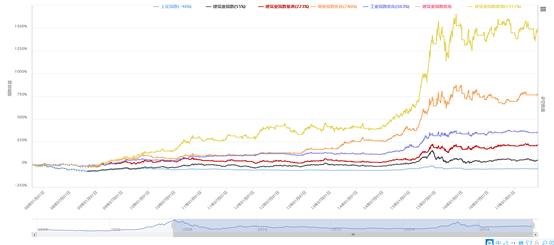

再看从下往上选股,还拿建筑行业来说,在这个行业里面再采取一些强化的选股标准,让个股变得更强。如何使个股变得更强呢,比如把建筑行业里的公司按照他的成长性做一个筛选,始终选择成长性比较好的一些公司,一直从上证指数最高点至今,收益率还会远远超过建筑业选时指数,虽然也有回撤,但是会不断的创新高。结合从上往下和从下往上双向强化以后就可以从A股中获取超额收益。(根据点掌财经视频内容整理)

再看从下往上选股,还拿建筑行业来说,在这个行业里面再采取一些强化的选股标准,让个股变得更强。如何使个股变得更强呢,比如把建筑行业里的公司按照他的成长性做一个筛选,始终选择成长性比较好的一些公司,一直从上证指数最高点至今,收益率还会远远超过建筑业选时指数,虽然也有回撤,但是会不断的创新高。结合从上往下和从下往上双向强化以后就可以从A股中获取超额收益。(根据点掌财经视频内容整理) 50指数就一定安全吗?50指数也有当接盘侠的风险。50指数也上也下,不是说只上不下,现在已经上涨一定时间了。从长期历史上看,50指数是A股里面最低效的指数,投资50指数,收益率可能是最低的。从2013年初一直到现在,用优化的方法来投资上证指数,收益率大概是122%,同样方法投资50指数,收益率大约只有一半。当前什么策略比较合适呢?相对来说消费指数和商业指数更合适。为什么会看好这两个指数呢?这两个指数不是大盘股,也不是小盘股,而且都是刚刚才开始转强,而商业指数又有一个小逻辑:“新零售”概念即将来临了。(根据点掌财经视频内容整理)

50指数就一定安全吗?50指数也有当接盘侠的风险。50指数也上也下,不是说只上不下,现在已经上涨一定时间了。从长期历史上看,50指数是A股里面最低效的指数,投资50指数,收益率可能是最低的。从2013年初一直到现在,用优化的方法来投资上证指数,收益率大概是122%,同样方法投资50指数,收益率大约只有一半。当前什么策略比较合适呢?相对来说消费指数和商业指数更合适。为什么会看好这两个指数呢?这两个指数不是大盘股,也不是小盘股,而且都是刚刚才开始转强,而商业指数又有一个小逻辑:“新零售”概念即将来临了。(根据点掌财经视频内容整理) 投研的目的不是为了预测,而是为了目标管理和风险控制。比如,想要资产收益率达到何种目标,就需要去想有哪些办法可以靠近和实现目标;以及在这个过程中如何去管理自己会面临的潜在风险。

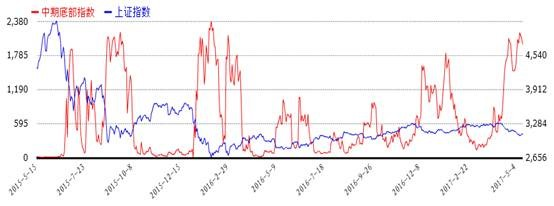

最近实盘表现来看,一年来蓝筹策略表现优于成长策略,成长策略优于重组策略。但是下阶段个人还会选择重组风格。因为把时间轴拉长,重组策略仍然适合在A股市场再跑十年以上。如果资管规模在50亿以下,以收益率为主导目标的话,肯定是优先选择重组策略。最近一年,虽然三个实盘风格指数都略跑输上证指数,但都还是正收益,所跟踪的标的也是符合了这一年市场的特征,基本实现了跟踪的目标。

短期风格轮动是很难预测的,但投研的目的不是为了预测市场,而是为了目标管理和风险控制。(根据5月15日阿牛直播《主题投资》视频采访整理)

投研的目的不是为了预测,而是为了目标管理和风险控制。比如,想要资产收益率达到何种目标,就需要去想有哪些办法可以靠近和实现目标;以及在这个过程中如何去管理自己会面临的潜在风险。

最近实盘表现来看,一年来蓝筹策略表现优于成长策略,成长策略优于重组策略。但是下阶段个人还会选择重组风格。因为把时间轴拉长,重组策略仍然适合在A股市场再跑十年以上。如果资管规模在50亿以下,以收益率为主导目标的话,肯定是优先选择重组策略。最近一年,虽然三个实盘风格指数都略跑输上证指数,但都还是正收益,所跟踪的标的也是符合了这一年市场的特征,基本实现了跟踪的目标。

短期风格轮动是很难预测的,但投研的目的不是为了预测市场,而是为了目标管理和风险控制。(根据5月15日阿牛直播《主题投资》视频采访整理) 一季报净利润同比增21.8%

市场估值不容乐观

另一方面,这次暴跌那么多之后,并没有带动整个市场的估值的下降,估值形势不容乐观。

有差不多三分之二的公司集中在最后时刻披露年季报,而整个市盈率中值并没有维持此前下降的趋势,反而随着年报的集中披露而有所上涨,说明这些公司的业绩并不理想。年报披露的最后两天,按一季度计算的年化市盈率中值由之前的62倍回升到了68倍,而TTM市盈率中值只有55倍。这说明即便在一季度高增长的情况下,最近一个季度的业绩年化后,还是不如此前四个季度累计水平。

市场的估值压力还是存在的。整体上,还是建议采取防守性的措施。超跌的情况亦如两周以前,也还是存在的。但在 “熊市不言底”,“跌了还会有新低”,什么时候可以进场,还需要耐心。

千亿公司能否独领风骚

从2016年11月28日以来,市场上有将近一半的公司,股价跌幅大于18%;这其中有31家公司股价下跌超过“腰斩”,有1家公司跌幅超过60%。但有几个分类数据特别有意思:市值在1000亿以上的公司,一共有64家,这些公司的平均跌幅只有1.5%;上证指数的跌幅是6%,市场公司的平均跌幅是15.4%。

千亿市值公司中,涨幅前十的有两个共性,一是集中于大消费行业,如家电、白酒、汽车、医药,二是除联通是混改题材外,其余公司同比收入都是正增长。

上周有一个数据,称“国家队”,也就是证金、汇金的几个专用账户的市值达3.75万亿,主要投资于市值百亿以上的公司。这个现象是否代表市场风格持续转变?个人认为这种阶段性的表现并不一定代表了未来二级市场主流盈利模式。从历史数据来看,长期投资大市值公司,效果很差。

哪些公司值得在下阶段关注,我们认为还是要把握五个字:“转特小新优”。“转”,转身型的公司,原来很烂,现在变好了;“特”,是有特质的公司,比如有特质产品或特殊题材;“小”,是市值小的公司;“新”,是次新股;“优”,是优质成长。这五个字放置于全球作为选股标杆都是没问题的。大市值不等于蓝筹加成长,我们的大市值公司的表现是阶段性的,如果没有过高的的收益率追求,有成长性的大市值公司可以继续关注。(根据5月8日阿牛直播《主题投资》视频采访整理)

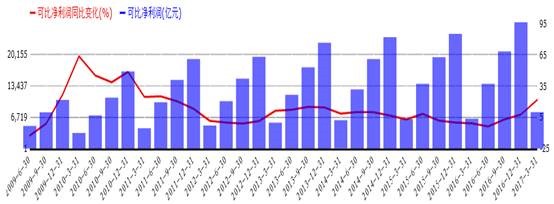

一季报净利润同比增21.8%

市场估值不容乐观

另一方面,这次暴跌那么多之后,并没有带动整个市场的估值的下降,估值形势不容乐观。

有差不多三分之二的公司集中在最后时刻披露年季报,而整个市盈率中值并没有维持此前下降的趋势,反而随着年报的集中披露而有所上涨,说明这些公司的业绩并不理想。年报披露的最后两天,按一季度计算的年化市盈率中值由之前的62倍回升到了68倍,而TTM市盈率中值只有55倍。这说明即便在一季度高增长的情况下,最近一个季度的业绩年化后,还是不如此前四个季度累计水平。

市场的估值压力还是存在的。整体上,还是建议采取防守性的措施。超跌的情况亦如两周以前,也还是存在的。但在 “熊市不言底”,“跌了还会有新低”,什么时候可以进场,还需要耐心。

千亿公司能否独领风骚

从2016年11月28日以来,市场上有将近一半的公司,股价跌幅大于18%;这其中有31家公司股价下跌超过“腰斩”,有1家公司跌幅超过60%。但有几个分类数据特别有意思:市值在1000亿以上的公司,一共有64家,这些公司的平均跌幅只有1.5%;上证指数的跌幅是6%,市场公司的平均跌幅是15.4%。

千亿市值公司中,涨幅前十的有两个共性,一是集中于大消费行业,如家电、白酒、汽车、医药,二是除联通是混改题材外,其余公司同比收入都是正增长。

上周有一个数据,称“国家队”,也就是证金、汇金的几个专用账户的市值达3.75万亿,主要投资于市值百亿以上的公司。这个现象是否代表市场风格持续转变?个人认为这种阶段性的表现并不一定代表了未来二级市场主流盈利模式。从历史数据来看,长期投资大市值公司,效果很差。

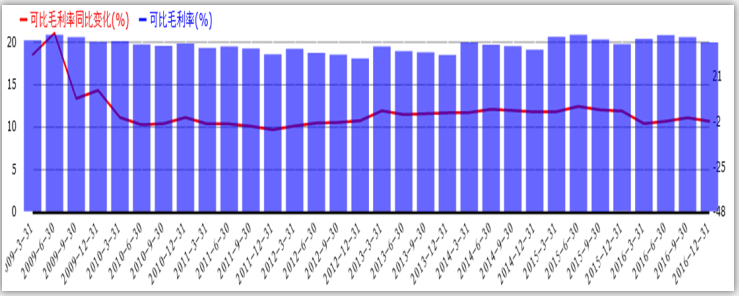

哪些公司值得在下阶段关注,我们认为还是要把握五个字:“转特小新优”。“转”,转身型的公司,原来很烂,现在变好了;“特”,是有特质的公司,比如有特质产品或特殊题材;“小”,是市值小的公司;“新”,是次新股;“优”,是优质成长。这五个字放置于全球作为选股标杆都是没问题的。大市值不等于蓝筹加成长,我们的大市值公司的表现是阶段性的,如果没有过高的的收益率追求,有成长性的大市值公司可以继续关注。(根据5月8日阿牛直播《主题投资》视频采访整理) 虽然上市公司同比总的净利润略有上升,但毛利率却下降了2%,可见企业的核心经营状况并没有质变,企业主要依靠降价提高销量增加效益。如果市场上大部分公司都能像茅台那样,通过提价来增效,那市场一定是牛市。今年整体从经济宏观角度来看,还是一个以平衡为主的市场;企业效益没有结构上的变化。 超跌机会已现,要等风暴平静

虽然上市公司同比总的净利润略有上升,但毛利率却下降了2%,可见企业的核心经营状况并没有质变,企业主要依靠降价提高销量增加效益。如果市场上大部分公司都能像茅台那样,通过提价来增效,那市场一定是牛市。今年整体从经济宏观角度来看,还是一个以平衡为主的市场;企业效益没有结构上的变化。 超跌机会已现,要等风暴平静

暂无数据