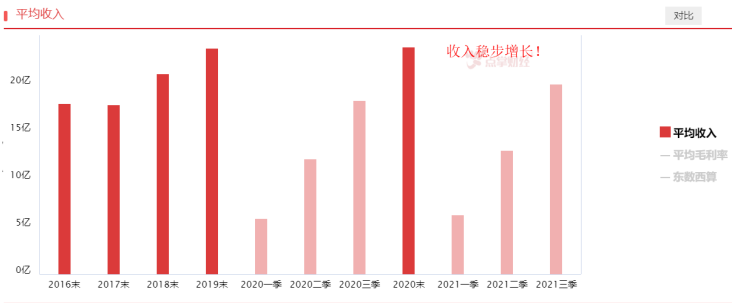

图一:东数西算平均收入 数据来源:阿牛智投 催化数据中心产业新动能 算力是数字经济的核心生产力,优化供给与绿色发展同步兼顾。截至目前,我国数据中心规模已达500万标准机架,算力达到130EFLOPS,随着数字技术向经济社会各领域全面持续渗透,全社会对算力需求仍十分追切,预计每年仍将以20%以上的速度快速增长。 “东数西算”规划的集群将承载算力框纽内的大型、超大型数据中心建设,针对每个集群的起步区建设,国家皆确立了具体的发展目标:数据中心平均上架率不低于65%,京津翼、长三角、粤港澳、成渝框纽的数据中心PUE控制在1.25以内,其余板纽则控制在1.2以下。 2021年我国数据中心平均上架率为50.07%,除华东、华南、华北地区达65%以上,其余地区大多不足40%,算力资源结构不均衡;整体仍存有很大的提升空间,在新基建与碳中和双重驱动下,数据中心的绿色节能化趋势将推升温控需求。

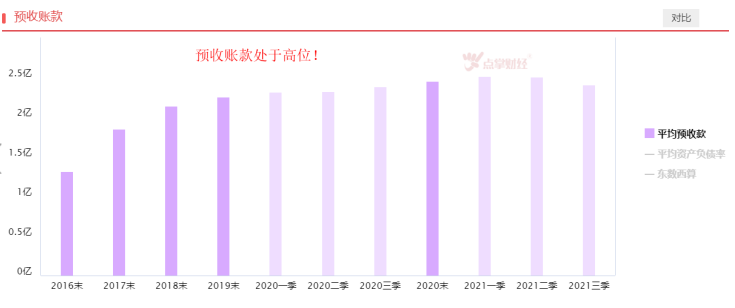

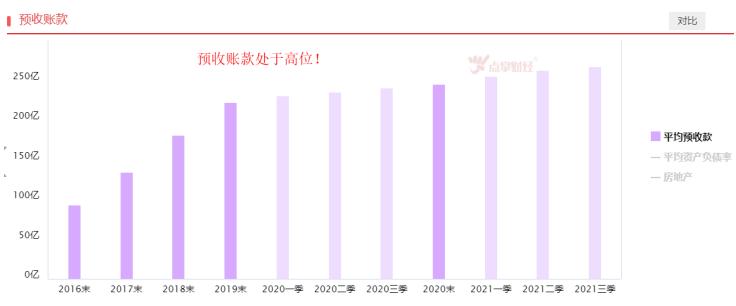

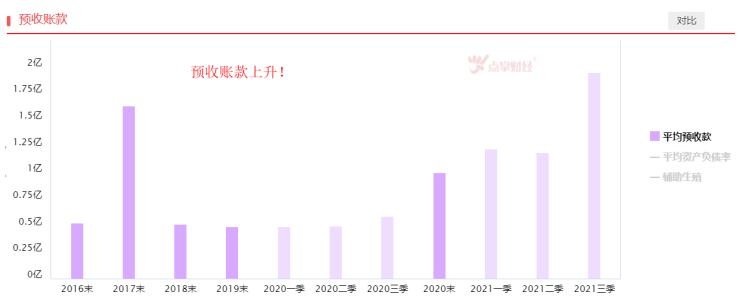

图一:东数西算平均收入 数据来源:阿牛智投 催化数据中心产业新动能 算力是数字经济的核心生产力,优化供给与绿色发展同步兼顾。截至目前,我国数据中心规模已达500万标准机架,算力达到130EFLOPS,随着数字技术向经济社会各领域全面持续渗透,全社会对算力需求仍十分追切,预计每年仍将以20%以上的速度快速增长。 “东数西算”规划的集群将承载算力框纽内的大型、超大型数据中心建设,针对每个集群的起步区建设,国家皆确立了具体的发展目标:数据中心平均上架率不低于65%,京津翼、长三角、粤港澳、成渝框纽的数据中心PUE控制在1.25以内,其余板纽则控制在1.2以下。 2021年我国数据中心平均上架率为50.07%,除华东、华南、华北地区达65%以上,其余地区大多不足40%,算力资源结构不均衡;整体仍存有很大的提升空间,在新基建与碳中和双重驱动下,数据中心的绿色节能化趋势将推升温控需求。 图二:东数西算预收账款 数据来源:阿牛智投 行业迎来持续催化 数据按照被访问频率从高到低分为热数据、温数据和冷数据,不同层次数据存储的需求不同。按业务类型划分,网络游戏、金融结算等高频次业务调用对网络时延要求极高,而后台加工、离线分析、存储备份等对网络时延要求不高。低延时要求的数据和业务有望率先西移。 西部建设数据中心具有多方面优势:能源供应充足,气候条件适宜,电价及用地成本较低,能耗指标充足等。实施“东数西算”,一方面有利于提升国家整体算力水平;另一方面有利于促进绿色发展和带动西部相关产业发展。

图二:东数西算预收账款 数据来源:阿牛智投 行业迎来持续催化 数据按照被访问频率从高到低分为热数据、温数据和冷数据,不同层次数据存储的需求不同。按业务类型划分,网络游戏、金融结算等高频次业务调用对网络时延要求极高,而后台加工、离线分析、存储备份等对网络时延要求不高。低延时要求的数据和业务有望率先西移。 西部建设数据中心具有多方面优势:能源供应充足,气候条件适宜,电价及用地成本较低,能耗指标充足等。实施“东数西算”,一方面有利于提升国家整体算力水平;另一方面有利于促进绿色发展和带动西部相关产业发展。 图三:东数西算市净率 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流!本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

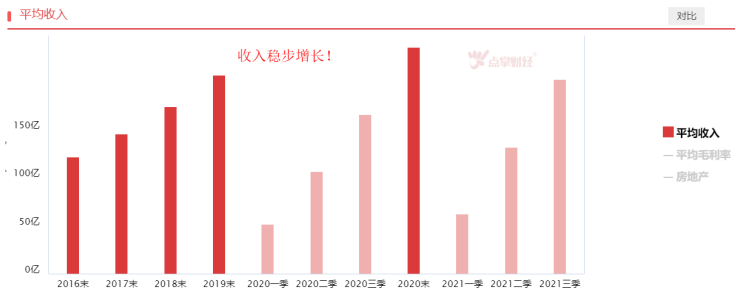

图三:东数西算市净率 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流!本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:房地产平均收入 数据来源:阿牛智投 2月销售整体下行 1-2月TOP100房企操盘销售金额同比下降43.2%。TOP100房企操盘口径销售金额为9266.5亿元,增速较1月降低3.5个百分点;权益口径销售金额为7329.8亿元,同比降低44.8%,增速较1月降低2.6个百分点,权益比79.1%。 门槛方面,从2022年1-2月操盘口径销售金额来看,跌幅最小的是TOP31-50房企,同比下降40.1%;TOP51-100房企排名第二,同比下降40.6%;跌幅最大的是TOP21-30房企,同比下降49.2%。 从2月单月操盘口径销售金额来看,碧桂园最高为407.0亿元,其次为万科地产、融创中国、保利发展,分别实现销售金额306.9、213.8、193.2亿元。

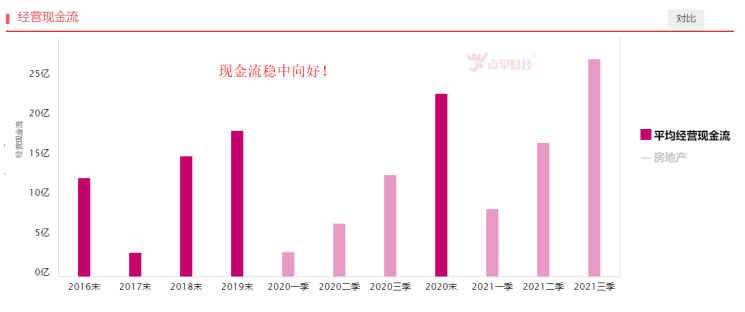

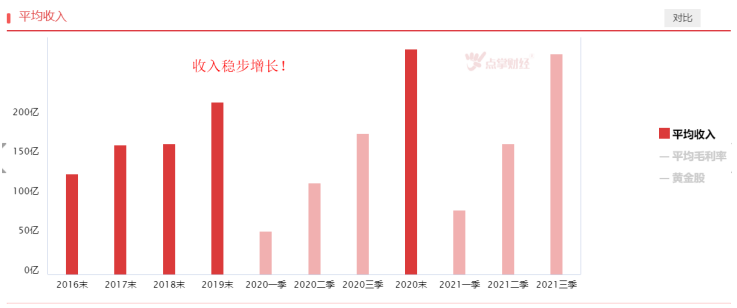

图一:房地产平均收入 数据来源:阿牛智投 2月销售整体下行 1-2月TOP100房企操盘销售金额同比下降43.2%。TOP100房企操盘口径销售金额为9266.5亿元,增速较1月降低3.5个百分点;权益口径销售金额为7329.8亿元,同比降低44.8%,增速较1月降低2.6个百分点,权益比79.1%。 门槛方面,从2022年1-2月操盘口径销售金额来看,跌幅最小的是TOP31-50房企,同比下降40.1%;TOP51-100房企排名第二,同比下降40.6%;跌幅最大的是TOP21-30房企,同比下降49.2%。 从2月单月操盘口径销售金额来看,碧桂园最高为407.0亿元,其次为万科地产、融创中国、保利发展,分别实现销售金额306.9、213.8、193.2亿元。 图二:房地产经营现金流 数据来源:阿牛智投 龙头房企机遇出现 在稳增长的大背景下,我们认为政策释放力度将逐级强化,非热点城市将打破以往过度调控的枷锁,后续行业基本面有望伴随政策的逐步改善而迎来复苏。 对于房企而言,未来随着行业格局和发展模式的重构,中长期来看房企的经营管理效率和信用获取能力将是重点关注要素,行业内部加速出清意味着集中度提升机遇的出现,建议关注经营及财务相对稳健的房企。

图二:房地产经营现金流 数据来源:阿牛智投 龙头房企机遇出现 在稳增长的大背景下,我们认为政策释放力度将逐级强化,非热点城市将打破以往过度调控的枷锁,后续行业基本面有望伴随政策的逐步改善而迎来复苏。 对于房企而言,未来随着行业格局和发展模式的重构,中长期来看房企的经营管理效率和信用获取能力将是重点关注要素,行业内部加速出清意味着集中度提升机遇的出现,建议关注经营及财务相对稳健的房企。 图三:房地产预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

图三:房地产预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:黄金股平均收入 数据来源:阿牛智投 当前加息预期逐步消化 从当前已公布的全球通胀数据观察,欧洲和美国的CPI涨幅,分别创下25年和31年来的最高。近期持续上涨的原油价格,也反映了当前的通胀水平正在进一步上行。 黄金作为抗通胀资产,在当前通胀水平高企的情况下上行动力充足。而从当前铜金比及油金比观察,均在近些年的高位。 另一方面,当前美元黄金定价较通胀平价下的定价出现较大幅度的折价,也显示出黄金的通胀溢价仍处发酵阶段。

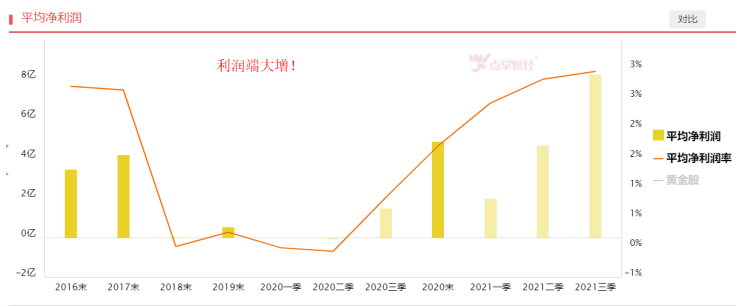

图一:黄金股平均收入 数据来源:阿牛智投 当前加息预期逐步消化 从当前已公布的全球通胀数据观察,欧洲和美国的CPI涨幅,分别创下25年和31年来的最高。近期持续上涨的原油价格,也反映了当前的通胀水平正在进一步上行。 黄金作为抗通胀资产,在当前通胀水平高企的情况下上行动力充足。而从当前铜金比及油金比观察,均在近些年的高位。 另一方面,当前美元黄金定价较通胀平价下的定价出现较大幅度的折价,也显示出黄金的通胀溢价仍处发酵阶段。 图二:黄金股平均净利润 数据来源:阿牛智投 避险属性仍在 年初以来由于对美国高通胀和货币政策的重新定价推动美国股债双杀,黄金避险属性重新获得资金青睐,包括黄金相关股票、黄金ETF和黄金期货在内的投资标的获得资金流入。 短期内,外部扰动因素很难快速缓解,后续黄金价格预计将在美联储加息预期和地缘政治等因素下继续走强的概率较大。

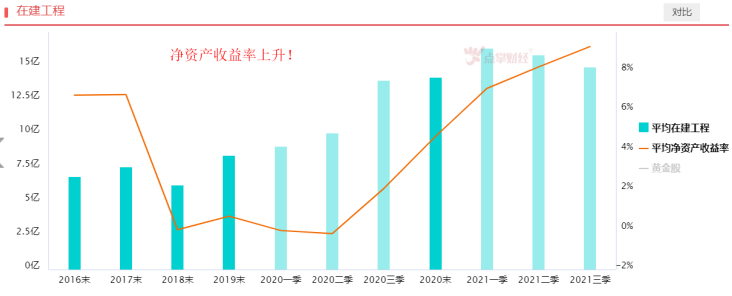

图二:黄金股平均净利润 数据来源:阿牛智投 避险属性仍在 年初以来由于对美国高通胀和货币政策的重新定价推动美国股债双杀,黄金避险属性重新获得资金青睐,包括黄金相关股票、黄金ETF和黄金期货在内的投资标的获得资金流入。 短期内,外部扰动因素很难快速缓解,后续黄金价格预计将在美联储加息预期和地缘政治等因素下继续走强的概率较大。 图三:黄金股在建工程 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

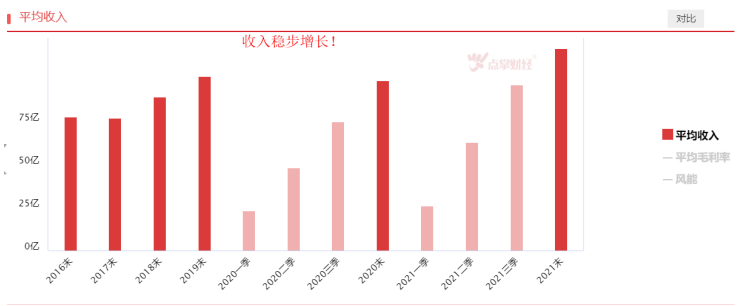

图三:黄金股在建工程 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:风能板块平均收入 数据来源:阿牛智投 我国海上风电开发前景优质 我国具有较好的风能资源储备, 根据海上风能资源普查成果,中国 5 到 25米水深,海上风电开发潜力约 2 亿千瓦; 50 米到 70 米高度海上风电开发潜力约 5 亿千瓦。海上风速高,很少有静风期,可以有效利用风电机组发电容量。 一般估计海上风速比平原沿岸高 20%,发电量增加 70%,在陆上设计寿命 20 年的风电机组在海上可达 25 年到 30 年。相比于陆上风电,我国海上风电资源开发距离负荷中心更近,便于就地消纳,可有效避免或降低电能远距离传输中的损失,且无需占用大量陆地资源。 总量方面, 2021 年中国海上风电新增投产规模达到 1690 万千瓦,同比高增约 340%;累计装机规模达到 2638 万千瓦,同比高增 142.7%,占全球海风装机比例达到 48%,超过英国跃居世界第一。

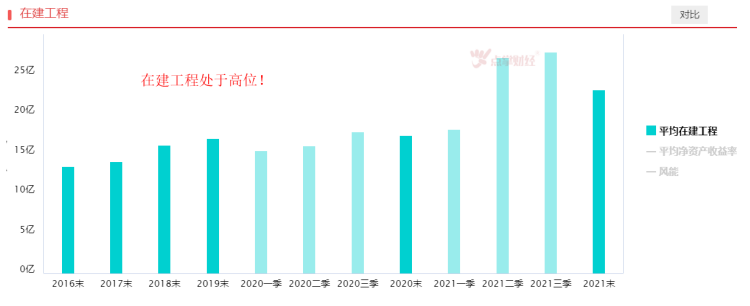

图一:风能板块平均收入 数据来源:阿牛智投 我国海上风电开发前景优质 我国具有较好的风能资源储备, 根据海上风能资源普查成果,中国 5 到 25米水深,海上风电开发潜力约 2 亿千瓦; 50 米到 70 米高度海上风电开发潜力约 5 亿千瓦。海上风速高,很少有静风期,可以有效利用风电机组发电容量。 一般估计海上风速比平原沿岸高 20%,发电量增加 70%,在陆上设计寿命 20 年的风电机组在海上可达 25 年到 30 年。相比于陆上风电,我国海上风电资源开发距离负荷中心更近,便于就地消纳,可有效避免或降低电能远距离传输中的损失,且无需占用大量陆地资源。 总量方面, 2021 年中国海上风电新增投产规模达到 1690 万千瓦,同比高增约 340%;累计装机规模达到 2638 万千瓦,同比高增 142.7%,占全球海风装机比例达到 48%,超过英国跃居世界第一。 图二:风能板块在建工程 数据来源:阿牛智投 产业发展迎机遇 我国海上风电资源丰富,开发利用潜力巨大,海上风电因其清洁低碳、靠近东南沿海地区用电负荷侧、消纳方便,在“碳达峰、碳中和”中的重要作用愈加凸显,发展海上风电被视为我国能源结构转型的重要战略支撑。 我国海上风电装机容量可达到3009GW,“十四五”是海上风电的关键培育期,2026-2035年将迈入海上风电产业成熟期,逐步实现平价上网。

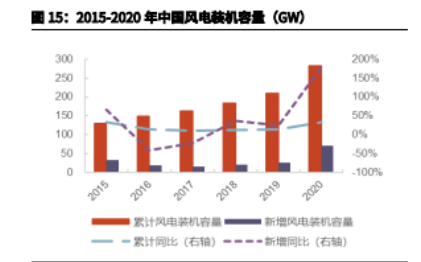

图二:风能板块在建工程 数据来源:阿牛智投 产业发展迎机遇 我国海上风电资源丰富,开发利用潜力巨大,海上风电因其清洁低碳、靠近东南沿海地区用电负荷侧、消纳方便,在“碳达峰、碳中和”中的重要作用愈加凸显,发展海上风电被视为我国能源结构转型的重要战略支撑。 我国海上风电装机容量可达到3009GW,“十四五”是海上风电的关键培育期,2026-2035年将迈入海上风电产业成熟期,逐步实现平价上网。 图三:2015-2020中国风电装机容量 数据来源:光大证券研究所 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

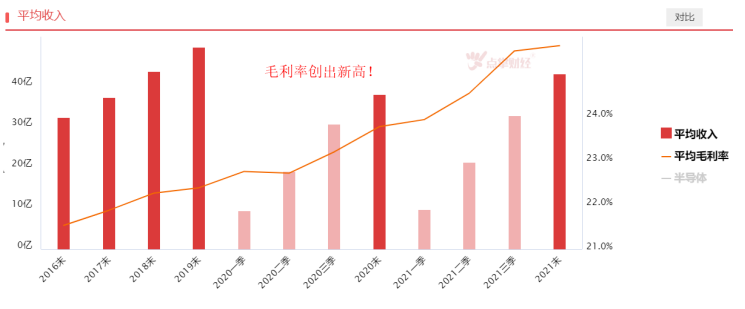

图三:2015-2020中国风电装机容量 数据来源:光大证券研究所 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:半导体平均收入 数据来源:阿牛智投 功率器件景气度向上 汽车电动化智能化加速,功率半导体高景气持续。 笔者梳理全球前五大汽车芯片厂,2022 年汽车及工业芯片仍将持续供不应求,供应链、库存、交期等一系列问题持续存在,行业仍然十分强劲。 英飞凌判断 2022 年全年汽车芯片持续供不应求,但会在一年内逐步改善。英飞凌积压订单超过 310 亿欧元,且其中 80%需求集中于 12 个月,远超过公司的交付能力。 全球功率器件约 200 亿美元,其中 IGBT 约 60~70 亿美元,汽车 IGBT 占比 25~30%,根据英飞凌,新能源汽车时代单车价值量超 200 美元,有望带动汽车 IGBT 超百亿美元增量市场。光伏、风力、储能等新能源环节也将带来蓝海市场。

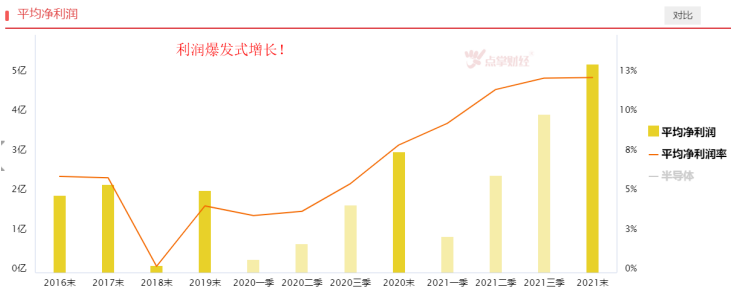

图一:半导体平均收入 数据来源:阿牛智投 功率器件景气度向上 汽车电动化智能化加速,功率半导体高景气持续。 笔者梳理全球前五大汽车芯片厂,2022 年汽车及工业芯片仍将持续供不应求,供应链、库存、交期等一系列问题持续存在,行业仍然十分强劲。 英飞凌判断 2022 年全年汽车芯片持续供不应求,但会在一年内逐步改善。英飞凌积压订单超过 310 亿欧元,且其中 80%需求集中于 12 个月,远超过公司的交付能力。 全球功率器件约 200 亿美元,其中 IGBT 约 60~70 亿美元,汽车 IGBT 占比 25~30%,根据英飞凌,新能源汽车时代单车价值量超 200 美元,有望带动汽车 IGBT 超百亿美元增量市场。光伏、风力、储能等新能源环节也将带来蓝海市场。 图二:半导体平均净利润 数据来源:阿牛智投 行业仍有涨价趋势 本轮扩产高峰有望超预期,根据统计,2022 年全球主要代工厂 capex 增速高达 42%。随着 Capex 增长,半导体材料将会随着产能的投放,迎来需求的高速增长。其中光刻胶环节(加配套试剂)市场空间大,国内厂商垂直整合上游材料, 产品种类持续突破具备高盈利能力。 CMP 环节美国化率较高,且行业高度集中,国内厂商具备高营收利润空间;硅片作为材料中份额最高的环节,当前行业供需失衡,国内厂商有望受益窗口期产能逐步投放。

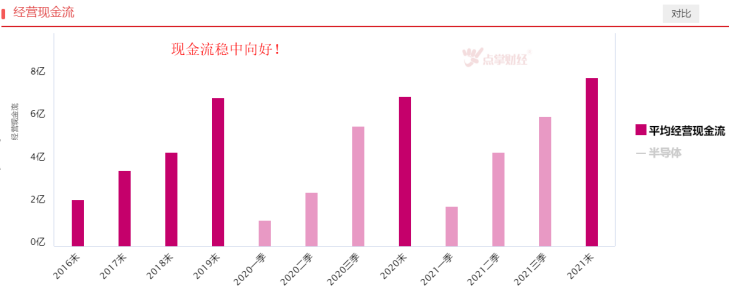

图二:半导体平均净利润 数据来源:阿牛智投 行业仍有涨价趋势 本轮扩产高峰有望超预期,根据统计,2022 年全球主要代工厂 capex 增速高达 42%。随着 Capex 增长,半导体材料将会随着产能的投放,迎来需求的高速增长。其中光刻胶环节(加配套试剂)市场空间大,国内厂商垂直整合上游材料, 产品种类持续突破具备高盈利能力。 CMP 环节美国化率较高,且行业高度集中,国内厂商具备高营收利润空间;硅片作为材料中份额最高的环节,当前行业供需失衡,国内厂商有望受益窗口期产能逐步投放。 图三:半导体经营现金流 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

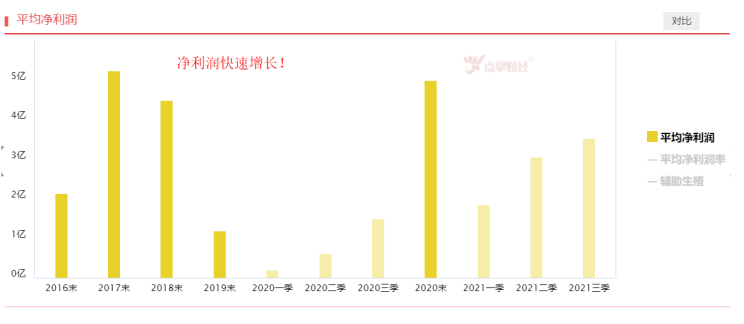

图三:半导体经营现金流 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:辅助生殖平均净利润 数据来源:阿牛智投 行业长期发展可期 我国不孕不育患者数量较多,到2023年我国不孕不育的人群占比将达到18%。我国IVF单周期价格一般在4万元,渗透率约为7%,与美国超过30%的渗透率相比,仍然较低。 笔者认为较高的价格,使得一些中低收入人群无法通过辅助生殖进行治疗,也使得渗透率提升的速度较慢。 部分辅助生殖项目进入医保,提高了患者的可及性,有望推动需求端的快速释放,渗透率有望快速提升,从而推动行业的发展。

图一:辅助生殖平均净利润 数据来源:阿牛智投 行业长期发展可期 我国不孕不育患者数量较多,到2023年我国不孕不育的人群占比将达到18%。我国IVF单周期价格一般在4万元,渗透率约为7%,与美国超过30%的渗透率相比,仍然较低。 笔者认为较高的价格,使得一些中低收入人群无法通过辅助生殖进行治疗,也使得渗透率提升的速度较慢。 部分辅助生殖项目进入医保,提高了患者的可及性,有望推动需求端的快速释放,渗透率有望快速提升,从而推动行业的发展。 图二:辅助生殖在建工程 数据来源:阿牛智投 龙头企业有望脱颖而出 随着需求的释放,辅助生殖机构将为更多的患者提供服务,机构是否规范,治疗效果是否理想,成功率的水平,将决定患者就诊的数量。2018年,我国辅助生殖周期数为68.4万,对应498家辅助生殖机构,平均一个机构的周期数仅为1373个。 一些未达到平均值的机构,无法获得充足患者,医生熟练度难以提升,因此整体成功率较低。较低的成功率带来口碑下滑,患者数量或将进一步减少。龙头企业通过口碑优势及扩张并购,可以吸引到更多的患者,从而获得高于行业的成长。

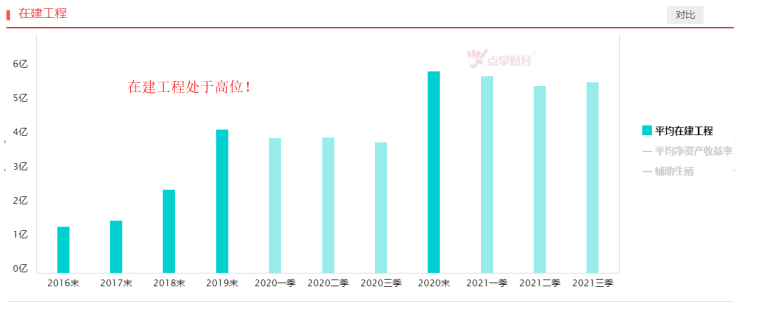

图二:辅助生殖在建工程 数据来源:阿牛智投 龙头企业有望脱颖而出 随着需求的释放,辅助生殖机构将为更多的患者提供服务,机构是否规范,治疗效果是否理想,成功率的水平,将决定患者就诊的数量。2018年,我国辅助生殖周期数为68.4万,对应498家辅助生殖机构,平均一个机构的周期数仅为1373个。 一些未达到平均值的机构,无法获得充足患者,医生熟练度难以提升,因此整体成功率较低。较低的成功率带来口碑下滑,患者数量或将进一步减少。龙头企业通过口碑优势及扩张并购,可以吸引到更多的患者,从而获得高于行业的成长。 图三:辅助生殖预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

图三:辅助生殖预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:纸业板块平均收入 数据来源:阿牛智投 2021年行业完美收官 根据国家统计局最新数据显示,2021年中国造纸业完美收官,实现量价齐升。2021年1-12月,全国机制纸及纸板产量首次突破13000万吨大关,创历史新高。 生活用纸产能保持高速增长。此外,我国2021年造纸和纸制品业实现利润总额同比正增长。 另外包装瘦身是近年来“绿色快递”的一大举措。目前京东95%以上的快递纸箱已从传统的5层瓦楞纸箱降低为3层,高于欧美发达国家90%的平均水平,平均每个包裹仅在包装上就可减少碳排放400克。电商快件不再二次包装率超过70%,全网可循环中转袋使用率96.22%,新增约2.1万个包装废弃物回收装置。

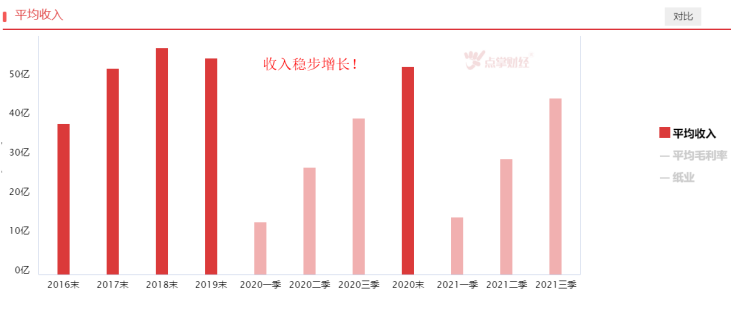

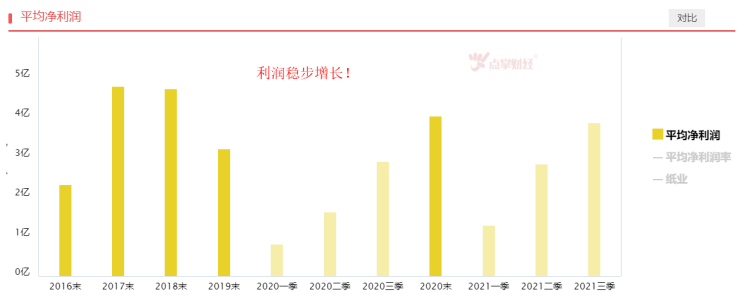

图一:纸业板块平均收入 数据来源:阿牛智投 2021年行业完美收官 根据国家统计局最新数据显示,2021年中国造纸业完美收官,实现量价齐升。2021年1-12月,全国机制纸及纸板产量首次突破13000万吨大关,创历史新高。 生活用纸产能保持高速增长。此外,我国2021年造纸和纸制品业实现利润总额同比正增长。 另外包装瘦身是近年来“绿色快递”的一大举措。目前京东95%以上的快递纸箱已从传统的5层瓦楞纸箱降低为3层,高于欧美发达国家90%的平均水平,平均每个包裹仅在包装上就可减少碳排放400克。电商快件不再二次包装率超过70%,全网可循环中转袋使用率96.22%,新增约2.1万个包装废弃物回收装置。 图二:纸业板块平均净利润 数据来源:阿牛智投 看好板块估值修复 笔者认为,成本支撑+供需边际改善,基本面回暖有望带动板块估值修复。在学汛带动文化纸需求边际回暖的催化下,进口端压力减弱,以白卡纸为代表的部分纸种在海外能源&不可抗力压力下价格优势显现,出口端表现旺盛,推动供需格局进一步改善向好。 此外,受成本&供给端压力影响,木浆价格不断攀升, 支撑纸企提价落地顺利, 笔者认为行业已逐步从底部进入回暖期, 看好板块吨盈利向上带来的估值修复行情。

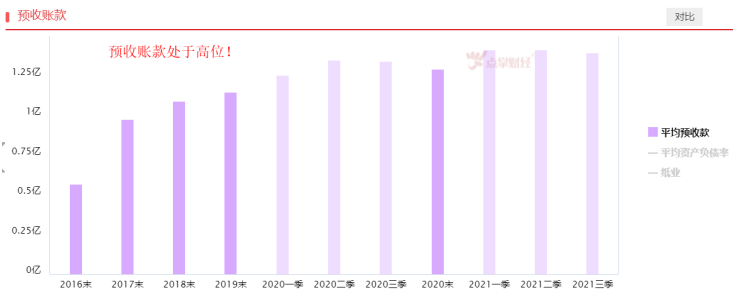

图二:纸业板块平均净利润 数据来源:阿牛智投 看好板块估值修复 笔者认为,成本支撑+供需边际改善,基本面回暖有望带动板块估值修复。在学汛带动文化纸需求边际回暖的催化下,进口端压力减弱,以白卡纸为代表的部分纸种在海外能源&不可抗力压力下价格优势显现,出口端表现旺盛,推动供需格局进一步改善向好。 此外,受成本&供给端压力影响,木浆价格不断攀升, 支撑纸企提价落地顺利, 笔者认为行业已逐步从底部进入回暖期, 看好板块吨盈利向上带来的估值修复行情。 图三:纸业板块预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

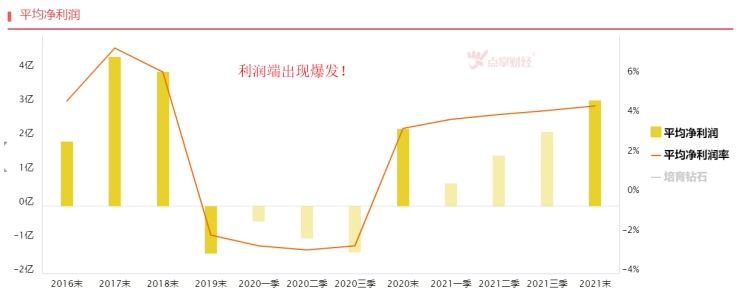

图三:纸业板块预收账款 数据来源:阿牛智投 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003 图一:培育钻石块平均净利润 数据来源:阿牛智投 行业景气度高涨 2021 年整个产业链的利润率迅速恢复到疫情前的水平。 中游企业和下游零售企业都达到了十年来的最高盈利水平,开采商和零售商的总利润同比增加了 70 亿美元。 上游:利润率同比增加了大约 9-11个百分点,达到 2018-19年的水平; 中游:切割抛光企业利率同比增长了 3-5 个百分点; 下游:小型零售商和大型零售商分别同比增加了 2-4%和6-8%。 由于 2022 年上半年假期旺季需求强劲、消费者对主要市场的信心增强、毛坯钻石供应有限,钻石首饰以及成品钻和毛坯钻的需求将持续增长,市场的增长仍将高于疫情前水平,并在 2023 年到 2024 年恢复到历史增长速度。

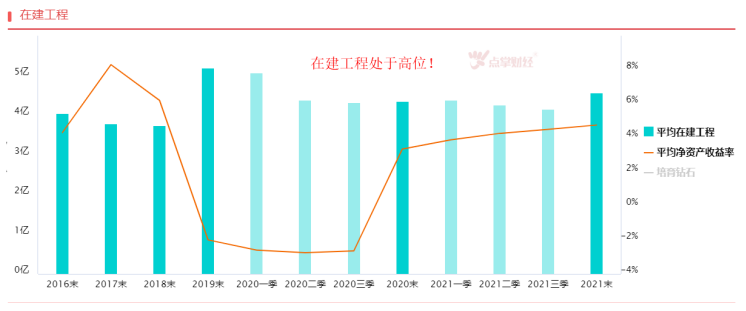

图一:培育钻石块平均净利润 数据来源:阿牛智投 行业景气度高涨 2021 年整个产业链的利润率迅速恢复到疫情前的水平。 中游企业和下游零售企业都达到了十年来的最高盈利水平,开采商和零售商的总利润同比增加了 70 亿美元。 上游:利润率同比增加了大约 9-11个百分点,达到 2018-19年的水平; 中游:切割抛光企业利率同比增长了 3-5 个百分点; 下游:小型零售商和大型零售商分别同比增加了 2-4%和6-8%。 由于 2022 年上半年假期旺季需求强劲、消费者对主要市场的信心增强、毛坯钻石供应有限,钻石首饰以及成品钻和毛坯钻的需求将持续增长,市场的增长仍将高于疫情前水平,并在 2023 年到 2024 年恢复到历史增长速度。 图二:培育钻石在建工程 数据来源:阿牛智投 渗透率有望持续提升 目前全球培育钻石市场C端渗透率仅4%,高性价比优势带动下游需求快速增长。中国厂商供应了全球40%+的培育钻石毛坯,将显著受益于下游需求崛起。 我国培育钻石生产以高温高压法为主,受上游设备商产能限制,行业扩产有限,建议关注市占率高且与上游设备商合作良好的相关品种。

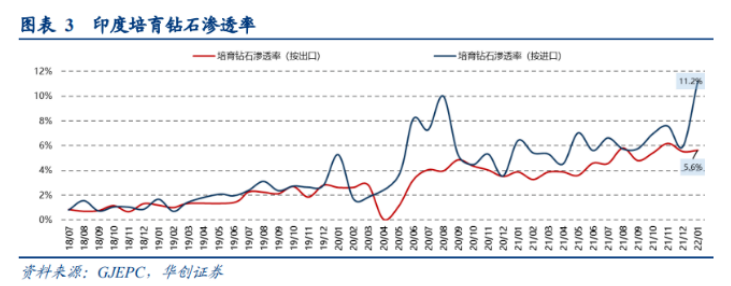

图二:培育钻石在建工程 数据来源:阿牛智投 渗透率有望持续提升 目前全球培育钻石市场C端渗透率仅4%,高性价比优势带动下游需求快速增长。中国厂商供应了全球40%+的培育钻石毛坯,将显著受益于下游需求崛起。 我国培育钻石生产以高温高压法为主,受上游设备商产能限制,行业扩产有限,建议关注市占率高且与上游设备商合作良好的相关品种。 图三:印度培育钻石渗透率 数据来源:华创证券 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

图三:印度培育钻石渗透率 数据来源:华创证券 喜欢文章的朋友欢迎点赞评论转发,您的支持是笔者最大的动力!也可和笔者对当下市场的操盘策略,选股逻辑进行互动和交流! 本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾何智辉投顾编号:A0460620070003

暂无数据