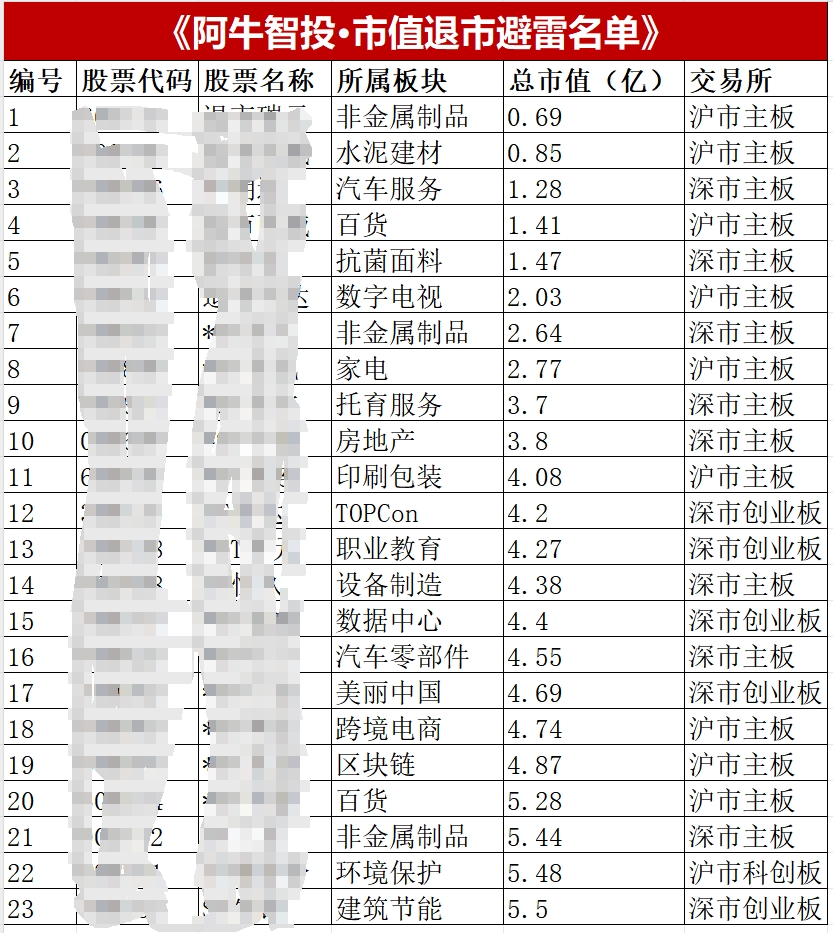

目前A股有43家公司市值低于5亿,你务必要避雷。转发给你身边的家人和朋友,让他们不要踩坑。评论区打“避雷”,或者到主页找老毛,这43家免费发给你。

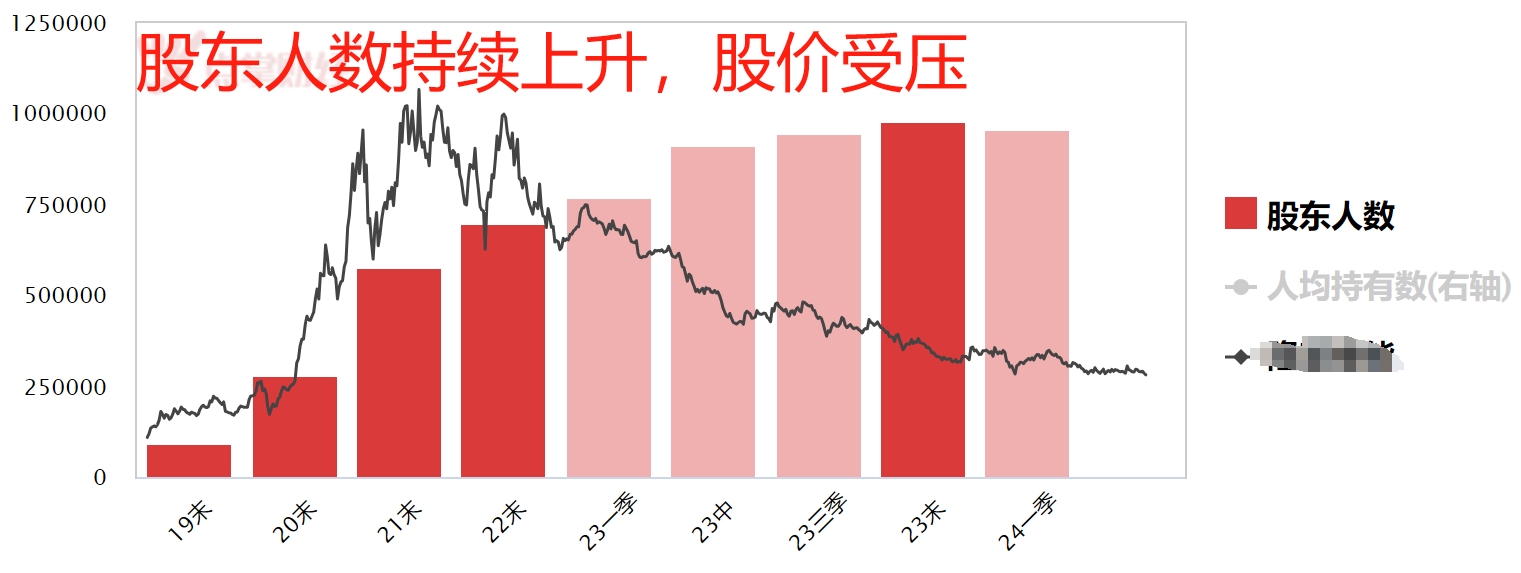

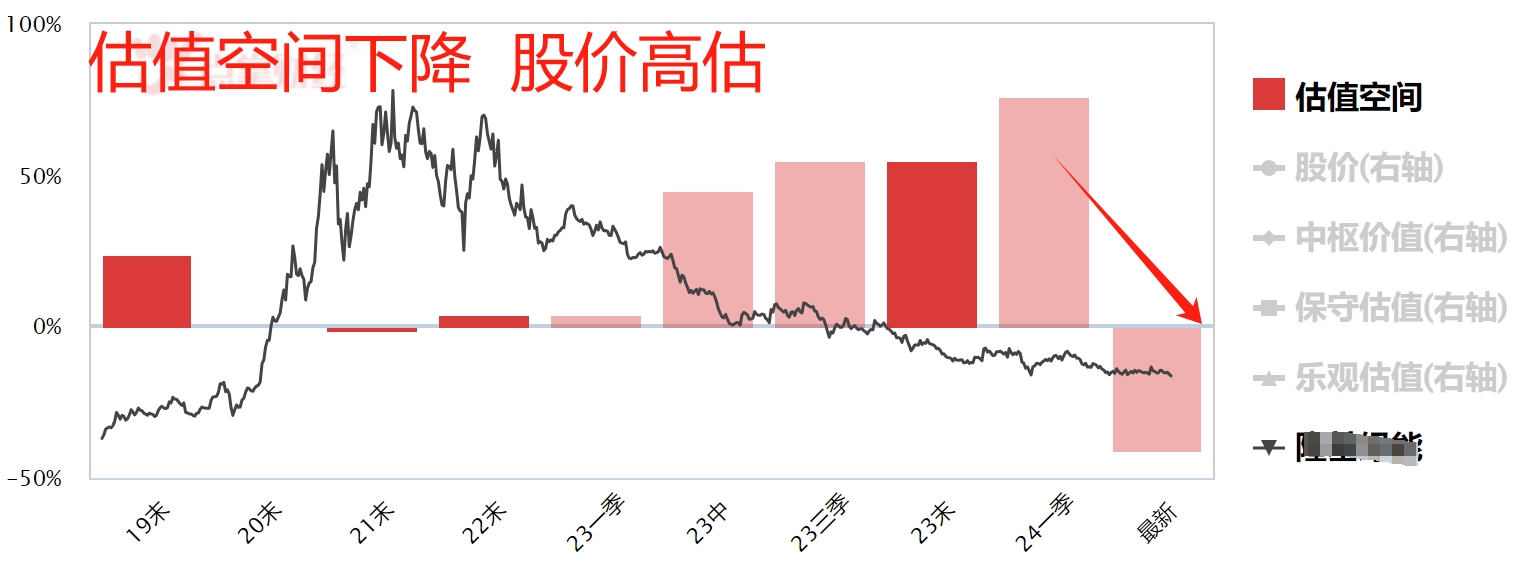

目前A股有43家公司市值低于5亿,你务必要避雷。转发给你身边的家人和朋友,让他们不要踩坑。评论区打“避雷”,或者到主页找老毛,这43家免费发给你。 第二点,估值空间下降,股价高估,还有下降空间。

第二点,估值空间下降,股价高估,还有下降空间。

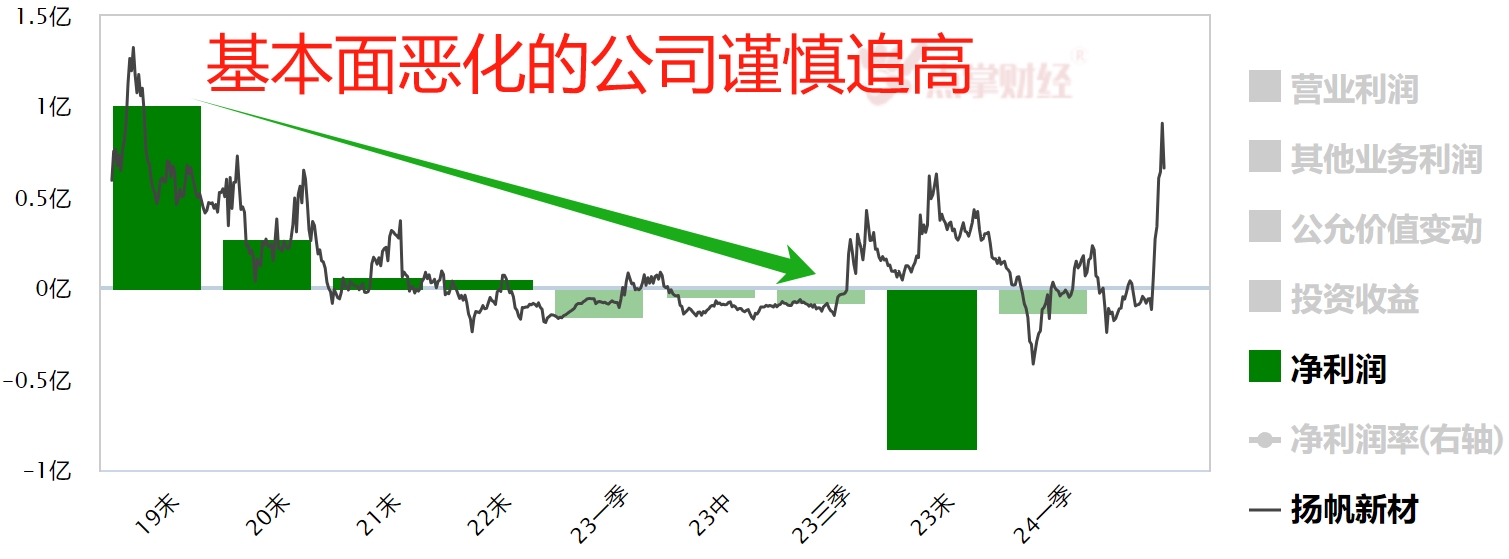

第三点,很重要,净利润持续下降,出现亏损。基本面恶化的公司不要碰。

第三点,很重要,净利润持续下降,出现亏损。基本面恶化的公司不要碰。

看懂这三点,你就不会吃大亏。

最后送给大家一个锦囊:目前股东人数持续集中、净利润持续增长并且还被低估的股票在A股仅有20家。

看懂这三点,你就不会吃大亏。

最后送给大家一个锦囊:目前股东人数持续集中、净利润持续增长并且还被低估的股票在A股仅有20家。

这份表格“含金量”很高,你在别的地方看不到。

想知道,可以找我聊聊。

这份表格“含金量”很高,你在别的地方看不到。

想知道,可以找我聊聊。 那几年是白马蓝筹的天下,绿色曲线代表的大市值风格走强,和公募持仓风格刚好一致。21年以后,红色曲线代表的小盘股崛起了。什么蔡皇、葛女神啊,都白搭。

看明白这个,你就知道该怎么做了。与其把钱交给别人去糟蹋,还不如认真选几只有核心成长的好公司,做成一个组合。你自己也是基金经理了。老毛研究核心成长20多年了,发现好股票不到一成,有兴趣可以到主页找我聊聊。

那几年是白马蓝筹的天下,绿色曲线代表的大市值风格走强,和公募持仓风格刚好一致。21年以后,红色曲线代表的小盘股崛起了。什么蔡皇、葛女神啊,都白搭。

看明白这个,你就知道该怎么做了。与其把钱交给别人去糟蹋,还不如认真选几只有核心成长的好公司,做成一个组合。你自己也是基金经理了。老毛研究核心成长20多年了,发现好股票不到一成,有兴趣可以到主页找我聊聊。 不过别高兴的太早了,夸张的跌幅,老巴的影响力,造成的轩然大波引起全球股民的争议,交易所如何处理?

老毛发现此类由于技术问题导致的黑天鹅在全球市场也是屡屡发生,早在2015年7月,纽交所便发生类似故障。欧洲、日本股市因为系统技术问题带来的交易确认问题,都发生过。

日本短线炒手小手川隆并视为平民股神,正是因为2005年11月抓住了交易所报价系统的漏洞狂赚20亿日元,此战被誉为“"小手川事件”!最后,交易所和交易对手竟然都认了。

纽交所呢,上述事件发现技术问题后,交易所一度暂停相关股票的交易,最后宣布在价格异常期间完成的交易将被视为无效。3600万美元化为泡影。

你们要说这种息事宁人的做法非常合理!老毛不认同!老M(老美)天天标榜公平交易,其实背地里是赤裸裸的双标!关键看谁是他们背后的金主。想当年2020年4月20日他们破天荒地搞出一个油价负值,导致原油期货结算价收报让人瞠目结舌的-37.63美元/桶,当时中行的"原油宝"产品直接跌到爆仓,直到今天,中行还在为这件事买单,谁在背后偷着乐呢?不用说你也知道。

世界上哪有那么多公平,想要公平,先要自己保护好自己。这件事情你怎么看,欢迎来和老毛聊聊

不过别高兴的太早了,夸张的跌幅,老巴的影响力,造成的轩然大波引起全球股民的争议,交易所如何处理?

老毛发现此类由于技术问题导致的黑天鹅在全球市场也是屡屡发生,早在2015年7月,纽交所便发生类似故障。欧洲、日本股市因为系统技术问题带来的交易确认问题,都发生过。

日本短线炒手小手川隆并视为平民股神,正是因为2005年11月抓住了交易所报价系统的漏洞狂赚20亿日元,此战被誉为“"小手川事件”!最后,交易所和交易对手竟然都认了。

纽交所呢,上述事件发现技术问题后,交易所一度暂停相关股票的交易,最后宣布在价格异常期间完成的交易将被视为无效。3600万美元化为泡影。

你们要说这种息事宁人的做法非常合理!老毛不认同!老M(老美)天天标榜公平交易,其实背地里是赤裸裸的双标!关键看谁是他们背后的金主。想当年2020年4月20日他们破天荒地搞出一个油价负值,导致原油期货结算价收报让人瞠目结舌的-37.63美元/桶,当时中行的"原油宝"产品直接跌到爆仓,直到今天,中行还在为这件事买单,谁在背后偷着乐呢?不用说你也知道。

世界上哪有那么多公平,想要公平,先要自己保护好自己。这件事情你怎么看,欢迎来和老毛聊聊

这种炒作风险,散户是否可以提前规避呢?5月29日扬帆新材已经发出绿箭头股价反转信号。从4月2日那次可以看出,绿箭头出现后股价下跌概率非常大。如果你提前看到这张图,就能及时抓住反转信号规避风险,不至于高处冲进去吃大亏。

这种炒作风险,散户是否可以提前规避呢?5月29日扬帆新材已经发出绿箭头股价反转信号。从4月2日那次可以看出,绿箭头出现后股价下跌概率非常大。如果你提前看到这张图,就能及时抓住反转信号规避风险,不至于高处冲进去吃大亏。

另外股友也要注意,炒股不看基本面,你肯定要完蛋。基本面决定股价中长期走势,扬帆新材业绩持续下降,2023年更是亏了近1个亿。这样的股票,即便蹭上热点炒起来,也蹦跶不了几天。你冲进去,套个几年出不来也很正常。

老毛最后提醒大家,基本面恶化的公司,不能追高,不能补仓,不能抢反弹,不能做长线。

另外股友也要注意,炒股不看基本面,你肯定要完蛋。基本面决定股价中长期走势,扬帆新材业绩持续下降,2023年更是亏了近1个亿。这样的股票,即便蹭上热点炒起来,也蹦跶不了几天。你冲进去,套个几年出不来也很正常。

老毛最后提醒大家,基本面恶化的公司,不能追高,不能补仓,不能抢反弹,不能做长线。

暂无数据